Blog

Jak jsme prodali 180 byt┼» za 200 milion┼»: Skute─ìn├¢ p┼Ö├¡b─øh velk├® realitn├¡ transakce

Na trhu s nemovitostmi se ob─ìas objev├¡ transakce, kter├® vzbud├¡ pozornost cel├® bran┼¥e. Pr├ív─ø takovou zku┼íenost sd├¡l├¡ host├® v nejnov─øj┼í├¡ epizod─ø byznys podcastu Tom├í┼íe Ku─ìery. V otev┼Öen├®m rozhovoru rozeb├¡raj├¡, jak├® to je prod├ívat portfolio 180 byt┼» za 200 milion┼» korun, co v┼íechno podobn├¢ obchod obn├í┼í├¡ a jak├® ponau─ìen├¡ si z n─øj odnesli.

Co se v epizod─ø dozv├¡te:

- Jak re├íln─ø prob├¡h├í prodej velk├®ho portfolia byt┼» od prvn├¡ho n├ípadu a┼¥ po fin├íln├¡ podpis smluv.

- Jakou roli hraje d┼»v─øra a gentlemansk├® dohody v podnik├ín├¡, kde jde o stovky milion┼».

- Jak medi├íln├¡ obraz a ve┼Öejn├® m├¡n─øn├¡ ovliv┼êuj├¡ rozhodov├ín├¡ i motivaci podnikatel┼».

- Pro─ì je d┼»le┼¥it├® diverzifikovat majetek a nepodce┼êovat dlouhodobou strategii.

- Z├íkulisn├¡ p┼Ö├¡b─øhy: od excelov├¢ch tabulek koluj├¡c├¡ch trhem a┼¥ po jedn├ín├¡ s investory a vypjat├® momenty na posledn├¡ chv├¡li.

- Co by dnes host├® ud─ølali jinak a na co si d├ít pozor p┼Öi podobn─ø velk├¢ch transakc├¡ch.

Poslechn─øte si novou epizodu!

Zaj├¡m├í v├ís, jak vypad├í velk├¢ realitn├¡ obchod z pohledu t─øch, kte┼Ö├¡ ho skute─ìn─ø za┼¥ili? Chcete z├¡skat inspiraci a praktick├® tipy od zku┼íen├¢ch investor┼»?

ƒÄº Pus┼Ñte si novou epizodu na YouTube nebo ve sv├® obl├¡ben├® podcastov├® aplikaci.

Dejte odb─ør, a┼Ñ v├ím neute─ìe ┼¥├ídn├¢ dal┼í├¡ d├¡l!

INFO+ s Milo┼íem Doln├¡kem: V┼íe, co jako majitel domu nebo investor pot┼Öebujete v─ød─øt

Na Youtube i podcastov├¢ch aplikac├¡ch najdete hned dva nov├® d├¡ly Byznys podcastu, kde si Tom├í┼í Ku─ìera pov├¡d├í s energetick├¢m specialistou Milo┼íem Doln├¡kem o dotac├¡ch a zateplen├¡. INFO+ je nov├¢ form├ít, ve kter├®m jde Tom├í┼í Ku─ìera s hostem v├¡ce do hloubky na jedno konkr├®tn├¡ t├®ma. Ka┼¥d├í epizoda p┼Öin├í┼í├¡ praktick├® rady a tipy pro majitele dom┼» i investory.

Dotace 2025: Nová zelená úsporám Light a Oprav dům po babičce

V prvn├¡ epizod─ø rozeb├¡r├íme, jak├® dotace jsou letos dostupn├® a kdo na n─ø opravdu dos├íhne. Kl├¡─ìov├í my┼ílenka? Dotace nejsou jen pro vyvolen├® ÔÇô pen├¡ze na zateplen├¡ nebo v├¢m─ønu oken m┼»┼¥e z├¡skat i b─ø┼¥n├¢ majitel star┼í├¡ho domu. Novinkou je, ┼¥e finance dostanete p┼Öedem, co┼¥ v├¢razn─ø zjednodu┼íuje cel├¢ proces.

Zateplení domu od A do Z: Materiály, okna, chyby

Druh├í epizoda jde prakticky ÔÇô jak spr├ívn─ø zateplit d┼»m a na co si d├ít pozor. Nejv─øt┼í├¡ p┼Ö├¡nos? V┼¥dy je lep┼í├¡ ┼Öe┼íit rekonstrukci komplexn─ø, ne po ─ì├ístech. Spr├ívn├¢ v├¢b─ør materi├ílu, ┼Öe┼íen├¡ oken i eliminace tepeln├¢ch most┼» znamenaj├¡ nejen ├║sporu energi├¡, ale i zdrav─øj┼í├¡ bydlen├¡.

Co se v epizodách dozvíte:

- Jak├® dotace jsou k dispozici v roce 2025 a kdo je m┼»┼¥e ─ìerpat

- Jak funguje předfinancování a na co si dát pozor při ŝádosti

- Pro─ì m├í smysl ┼Öe┼íit zateplen├¡ domu komplexn─ø

- Jak vybrat spr├ívn├® materi├íly a okna

- Nej─ìast─øj┼í├¡ chyby a jak se jim vyhnout

ƒÄº Pus┼Ñte si ob─ø epizody INFO+ a posu┼ête sv├® bydlen├¡ i investice na dal┼í├¡ ├║rove┼ê.

Podcast si můŝete poslechnout i na Apple Podcasts. Uŝijte si poslech!

OtevřenÛ rozhovor s Michalem Šnobrem: Je tu investiční příleŝitost, kterou přehlíŝíme?

V nov├® epizod─ø podcastu si Tom├í┼í Ku─ìera pov├¡d├í s investorem a energetick├¢m expertem Michalem ┼ánobrem o budoucnosti energetiky, osobn├¡m p┼Ö├¡stupu k investov├ín├¡ a strategii, kter├í stoj├¡ na d┼»v─ø┼Öe a dlouhodob├®m my┼ílen├¡.

┼ánobr otev┼Öen─ø mluv├¡ o kl├¡─ìov├¢ch chyb├ích ─ìesk├® energetick├® politiky, ale i o tom, jak├® investi─ìn├¡ p┼Ö├¡le┼¥itosti dnes trh nab├¡z├¡ ÔÇö a to nejen velk├¢m hr├í─ì┼»m, ale i men┼í├¡m investor┼»m.

Podle ┼ánobra se energetika stane jedn├¡m z kl├¡─ìov├¢ch pil├¡┼Ö┼» pro ka┼¥d├®ho, kdo chce ochr├ínit hodnotu pen─øz a z├írove┼ê investovat do n─ø─ìeho smyslupln├®ho. Ukazuje, ┼¥e ani jednotky milion┼» korun nemus├¡ le┼¥et ladem ÔÇô naopak mohou b├¢t z├íkladem pro aktivn├¡ investov├ín├¡ s dlouhodobou viz├¡.

Co se v epizod─ø dozv├¡te:

ƒÄº Pus┼Ñte si celou epizodu a inspirujte se investi─ìn├¡m my┼ílen├¡m, kter├® spojuje ─ì├¡sla, hodnoty a vizi.

Podcast si můŝete poslechnout i na Apple Podcasts. Uŝijte si poslech!

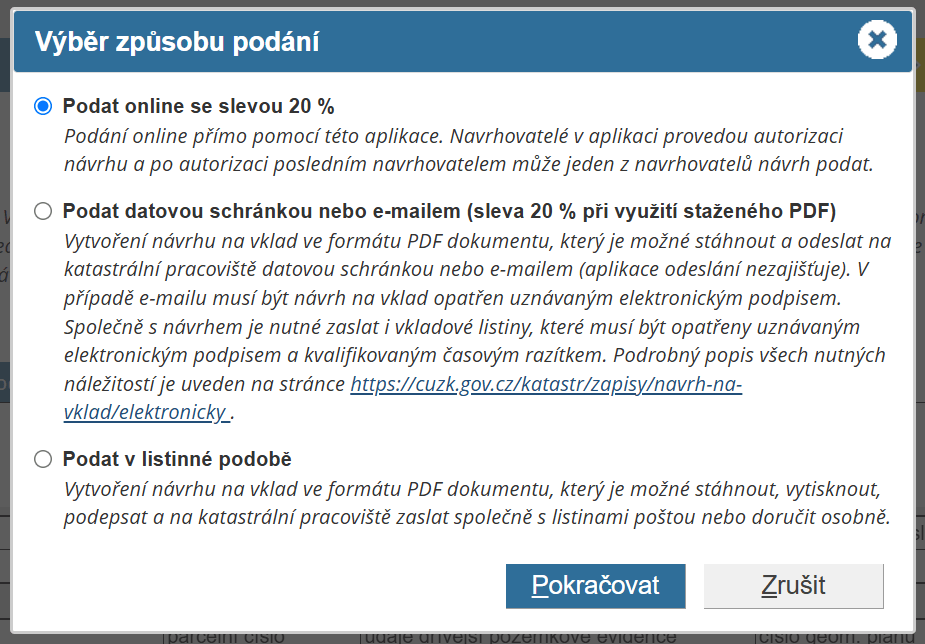

Podání návrhu na katastr online: Sleva 20 %

Na ka┼¥d├® pod├ín├¡ (n├ívrh na vklad) do katastru nemovitost├¡ se v├í┼¥e ├║hrada spr├ívn├¡ho poplatku ve v├¢┼íi 2┬á000┬áK─ì. Nov─ø lze z├¡skat slevu na spr├ívn├¡ poplatek, pokud n├ívrh na vklad pod├íte online, a to dv─øma mo┼¥nostmi:

- Datovou schránkou

- Aplikac├¡ N├ívrh na vklad, kterou v┼íichni pou┼¥├¡v├íme pro generov├ín├¡ modrob├¡l├®ho formul├í┼Öe pro pod├ín├¡ n├ívrhu.

Nov─ø je mo┼¥nost si v aplikaci N├ívrh na vklad zvolit, jakou cestou budete pod├ívat:

Zaj├¡mavou funkcionalitou je i to, ┼¥e p┼Öi volb─ø pod├ín├¡ p┼Öes aplikaci lze zajistit autorizaci pod├ín├¡ n├ívrhu od ostatn├¡ch ├║─ìastn├¡k┼» ┼Ö├¡zen├¡ (katastr jim po┼íle e-mail -> p┼Öihl├ís├¡ se p┼Öes Identitu ob─ìana -> potvrd├¡ n├ívrh, kter├¢ se t├¡m pova┼¥uje za podepsan├¢).

Nejzaj├¡mav─øj┼í├¡ na tom je, ┼¥e z├¡sk├íte slevu 20 % na spr├ívn├¡ poplatek. Z p┼»vodn├¡ch 2 000 K─ì budete nov─ø hradit jen 1 600 K─ì.

L├¡b├¡ se mi tato pob├¡dka st├ítu, aby „b─øhala data“ a ne lid├®. Tak to m├í b├¢t. Kdo chce pracovat postaru, a┼Ñ si p┼Öiplat├¡ za vy┼í┼í├¡ pod├¡l manu├íln├¡ pr├íce pracovn├¡k┼» ├║┼Öadu.

Ji┼¥ dnes drtivou v─øt┼íinu n├ívrh┼» na vklad pod├ív├ím elektronicky za pou┼¥it├¡ autorizovan├® konverze, p┼Ö├¡padn─ø s pou┼¥it├¡m elektronick├¢ch podpis┼» a ─ìasov├¢ch raz├¡tek.

Je mÛm malÛm snem, ŝe jednou budeme všichni podepisovat smlouvy elektronicky a nebudeme muset cestovat na poštu.

PETR BORKOVEC: ─îNB nev─ø┼Öila, ┼¥e bude Partners banka vyd─øl├ívat hned od za─ì├ítku. Kdo m─øl pravdu?

O vlastn├¡ bance uva┼¥oval od zalo┼¥en├¡ Partners v roce 2007/8. Po letech ─ìek├ín├¡, sb├¡r├ín├¡ know-how, 2 ne├║sp─ø┼ín├¢ch ┼¥├ídostech u ─îNB a z├¡sk├ív├ín├¡ kapit├íl┼» v objemu 3 miliard se Petru Borkovcovi povedlo rozjet vlastn├¡ banku. Jak se budovala prvn├¡ ryze cloudov├í banka v ─îR?

Ve v├¡ce jak hodinov├®m podcastu v├ím poodhal├¡me kompletn├¡ p┼Ö├¡b─øh Partners Banky ÔÇô od p┼»vodn├¡ my┼ílenky, p┼Öes dlouh├¢ proces z├¡sk├ív├ín├¡ bankovn├¡ licence a kapit├ílu, a┼¥ po kone─ìn├® spu┼ít─øn├¡.

Koupit anebo postavit?

Probrali jsme motivaci banku v┼»bec zalo┼¥it i dilema, zda koupit existuj├¡c├¡ ┼Öe┼íen├¡ anebo budovat na zelen├® louce? Petr se pod─ølil o pokusy akv├¡rovat jinou banku i zku┼íenosti s centr├íln├¡ bankou z pohledu ┼¥adatele o bankovn├¡ licenci.

3 miliardy na rozjezd, kter├® musel Petr Borkovec z├¡skat

B─øhem posledn├¡ch 3 let nejen┼¥e z├¡sk├íval licenci, ale tak├® kapit├íl, kter├¢ si ─îNB vy┼¥├ídala ÔÇô na z├¡sk├ín├¡ licence musela Partners Banka slo┼¥it na st┼»l 3 miliardy, kter├® nakonec z├¡skala od investor┼» jako Tom├í┼í ─îupr, Ondra Fritz, Pale Fire capital, a taky od 1000 poradc┼» z vlastn├¡ch ┼Öad.

První cloudová banka v ČR

Krom─ø toho je Partners Banka prvn├¡ pln─ø cloudov├í, a taky mobile-only bankovn├¡ instituce v ─îR ÔÇô internetov├® bankovnictv├¡ si u nich na po─ì├¡ta─ìi nepust├¡te. Petr prozradil, co je k takov├®mu rozhodnut├¡ vedlo.

Jak se dost├ívaj├¡ pen├¡ze do ob─øhu

Krom─ø toho jsme srovnali bankovn├¡ trh v ─îesku a na Slovensku, Petr vysv─øtlil, jak banka vytv├í┼Ö├¡ pen├¡ze, kde vznikaj├¡, jak prob├¡h├í expanze i roli ─îNB z prvn├¡ ruky ─ìlov─øka, kter├¢ s n├¡ denn─ø komunikuje.

A co jsou dluhopisová letadla?

A z├ív─ør jsme v─ønovali dluhopisov├¢m letadl┼»m, aneb jak se nenap├ílit na podvodn├¢ch investic├¡ch, kter├® slibuj├¡ nere├íln├® v├¢nosy.

https://podcasts.apple.com/cz/podcast/tom%C3%A1%C5%A1-ku%C4%8Dera/id1743083363?i=1000676540739

Ji┼Ö├¡ Coufal: UM─ÜL├ü INTELIGENCE ji┼¥ pom├íh├í makl├®┼Ö┼»m, zm─øn├¡ nemovitostn├¡ trh

Zalo┼¥il Briz.cz, aby makl├®┼Ö┼»m usnadnil inzerci na realn├¡ch port├ílech. Jeho aplikace dok├í┼¥e na z├íklad─ø AI odstranit ─ìi p┼Öidat p┼Öedm─øty z fotek, upravit a vizualizovat cel├® interi├®ry a kompletn─ø vykreslovat n├ívrhy z v├¢kresu.

Fungov├ín├¡ si uk├í┼¥eme p┼Ö├¡mo ve videu na m├¢ch nemovitostech. S Jirkou jsme probrali p┼Ö├¡chod AI do realit ÔÇô co se zm─øn├¡, potenci├íl v realit├ích i mo┼¥n├í ├║skal├¡. Zabrousili jsme do po─ì├ítk┼» Brizu.

Jirka n├ím popsal, jak aplikaci vyv├¡jel, co pot┼Öeboval nejen z pohledu hardwaru, ale tak├® v r├ímci know-how. Co bylo nejt─ø┼¥┼í├¡, a taky nejn├íkladn─øj┼í├¡. S up┼Ö├¡mnost├¡ nasd├¡lel sv├® zku┼íenosti s prvn├¡m investorem a srovnal svou aplikaci se sv─øtovou konkurenc├¡ ÔÇô m├í ─ìesk├í apka ┼íanci v porovn├ín├¡ se sv─øtovou konkurenc├¡. Z┼»st├ív├í v ─îesku prostor a z├íjem nejenom makl├®┼Ö┼»?

Optal jsem se Jirky na o┼¥ehav├® t├®ma ÔÇô licence a pr├íva k fotk├ím vygenerovan├¢ch AI. Kdo je m┼»┼¥e vyu┼¥├¡vat. A hlavn─ø k ─ìemu.

Z├ív─ør jsme zasv─øtili kryptu ÔÇô Jirka zavzpom├¡nal na jeho zku┼íenosti na burze, programov├ín├¡ robot┼» a jeho propady i vzr┼»sty.

Uŝijte si poslech.

Zastupitel Ji┼Ö├¡ Nedv─ød: Vl├ída n├ím sype pen├¡ze, ale nep┼Öizp┼»sobiv├® si m├íme nechat v Most─ø

B─øhem 2 let vyst─øhovali p┼Öes 50 probl├®mov├¢ch n├íjemn├¡k┼» a stabilizovali situaci v nejhor┼í├¡ch ─ìtvrt├¡ch Mostu. Zastupitel Ji┼Ö├¡ Nedv─ød zalo┼¥il projekt Pod ochranou m─østa, aby zvr├ítil situaci v probl├®mov├¢ch ─ì├ístech. Jako kl├¡─ì k ├║sp─øchu ozna─ìuje spolupr├íci s majiteli byt┼», kter├í mu umo┼¥nila vyst─øhovat ty nejhor┼í├¡ p┼Ö├¡pady.

Osobn─ø si obe┼íel byty v t─øch nejhor┼í├¡ch ─ì├ístech Mostu, aby zjistil, ┼¥e peklo v dom─ø ud─øl├í i jedin├í rodina. Pod─ølil se o tragi-komick├® zku┼íenosti, kter├® si n─økte┼Ö├¡ z n├ís snad ani nedovedou p┼Öedstavit. Rozebrali jsme pokra─ìov├ín├¡ projektu. Jirka odpov─ød─øl na ─ìasto om├¡lanou ot├ízku, pro─ì m─østo nevykoup├¡ byty.

Nast├¡nil, jak├í ┼Öe┼íen├¡ by mohla d├ívat smysl, pro─ì v├¢kupy (ne)funguj├¡, i kde mohlo m─østo ud─ølat chybu p┼Öi privatizaci byt┼».

Nepřizpůsobiví? Přizpůsobí se!

Chvilku jsme se zastavili nad vtipn├¢m paradoxem, jak se nep┼Öizp┼»sobiv├¢ dok├í┼¥ou p┼Öizp┼»sobit jak├®koliv situaci. Jirka ┼Ö├¡k├í, pokud nep┼Öizp┼»sobiv├¢m vypadne p┼Ö├¡jem, najdou ┼Öe┼íen├¡, nast─øhuj├¡ dal┼í├¡ho ─ìlena, za─ìnou kr├íst, jednodu┼íe se za┼Ö├¡d├¡. I proto si mysl├¡, ┼¥e sebrat d├ívky nen├¡ a nikdy nebude ┼Öe┼íen├¡. Jasn─ø zd┼»raz┼êuje, ┼¥e aktu├íln├¡ situace z┼»st├ív├í na bedrech Mostu.

I p┼Öesto┼¥e jim Vl├ída a st├ít financuj├¡ inkluzi, probl├®m c├¡len─ø nech├ívaj├¡ v Most─ø. Jak s├ím ┼Ö├¡k├í: ÔÇ×Kdyby St┼Öedo─ìesk├¢ kraj m─øl stejnou situaci jako my v Most─ø, tak se zhrout├¡ a mo┼¥n├í by st├ít kone─ìn─ø za─ìal n─øco d─ølat celoplo┼ín─ø.ÔÇ£

Probrali jsme, jak re├íln├® je ZA─îLEN─ÜN├ì nep┼Öizp┼»sobiv├¢ch do spole─ìnosti. Jirka ze zku┼íenosti ┼Ö├¡k├í, ┼¥e Romov├® maj├¡ odli┼ínou kulturu ÔÇô do Ch├ínova nen├¡ tolik v├¢jezd┼» policie, proto┼¥e si probl├®my ┼Öe┼í├¡ sami mezi sebou.

Jestli┼¥e takov├¡ lid├® bydl├¡ v panel├íku, nemusej├¡ se potk├ívat s p┼Öedstavami o sou┼¥it├¡ ostatn├¡chÔǪ Fini┼í jsme zasv─øtili architektu┼Öe, historii Mostu a stavb├ím, kter├® m─østo zdob├¡.

Uŝijte si poslech.

P┼Öes 80 investor┼» i neinvestor┼» se nau─ìilo, jak ├║sp─ø┼ín─ø budovat majetek z pen─øz bank

Do Prahy za n├ími dorazili investo┼Öi z cel├®ho ─îeska. P┼Öipravili jsme jim p┼Öedn├í┼íku o financov├ín├¡, bonit─ø a metodik├ích bank ÔÇô obuli jsme se do spousty t├®mat. A tak jsme ofici├íln─ø za─ì├¡nali u┼¥ v podve─ìer. V prostor├ích s kr├ísn├¢m v├¢hledem na Karl┼»v most. Neofici├íln─ø jsme kon─ìili okolo dvan├íct├® u┼¥ v neform├íln├¡ n├ílad─ø s p┼»llitrem piva v ruce.┬á

Probrali jsme financování, budování bonity i metodiky bank

Za─ìali jsme v obecn─øj┼í├¡ rovin─ø ÔÇô mo┼¥nosti financov├ín├¡, rozd├¡l bankovn├¡ho a nebankovn├¡ho financov├ín├¡, typy ├║v─ør┼» a jejich mo┼¥nosti. Pro v─øt┼íinu ├║─ìastn├¡k┼» op├í─ìko. Abychom pak mohli nav├ízat konkr├®tn├¡mi p┼Ö├¡klady, na┼íimi zku┼íenostmi a f├¡gly, se kter├¢mi z├¡sk├ív├í Franta pro sebe i svoje klienty finance z bank. A j├í mysl├¡m, ┼¥e tvrzen├¡, ┼¥e ka┼¥d├¢ z banky dostane a┼¥ 20 mil. K─ì, jsme potvrdili ka┼¥d├®mu ├║─ìastn├¡kovi.

Sladk├í te─ìka na z├ív─ør prvn├¡ ─ì├ísti

Pro ├║─ìastn├¡ky jsme p┼Öipravili bohat├® ob─ìerstven├¡ i sladkou te─ìku na zavr┼íen├¡ prvn├¡ ─ì├ísti. A p┼Öekvapiv─ø jedin├® co zbylo, nebyl sal├ít, ale ┼Ö├¡zky. ƒÿÇ┬á

Dotazy a podn─øty z publika obohatily v├¢klad

N├í┼í v├¢klad doplnila spousta dotaz┼» z publika i zaj├¡mav├® zku┼íenosti od ├║─ìastn├¡k┼», ze kter├¢ch se n─øco dozv─ød─øli i ostatn├¡ v s├íle. Za to d─økujeme v┼íem z├║─ìastn─øn├¢m.

Pro n─økter├® je┼ít─ø SEMIN├ü┼ÿ nekon─ì├¡┬á

I p┼Öesto┼¥e byl v├¢klad sm─ø┼Öovan├¢ do jedin├®ho dne, n─økte┼Ö├¡ si krom─ø SEMIN├ü┼ÿE zaplatili i konzultaci k n─ømu se mnou a Frantou. S nabyt├¢mi znalostmi se ├║─ìastn├¡ci mohou pod├¡vat novou optikou na svoje portfolia a n├ísledn─ø na konzultaci s n├ími probrat mo┼¥nosti, jak nap┼Ö. portfolio roz┼í├¡┼Öit, l├®pe financovat, kde z├¡skat dal┼í├¡ prost┼Öedky, jak u┼íet┼Öit na dan├¡ch, atd.

DruhÛ turnus SEMINÁŘE financování na podzim?

Na┬á koho se nedostalo m├¡sto, je mo┼¥n├®, ┼¥e akci zopakujeme na podzim. Nic neslibujeme, ale pokud by m─øl Franta cestu z Filip├¡n do ─îeska, r├ídi uspo┼Ö├íd├íme dal┼í├¡ turnus. O v┼íem v├ís budeme informovat.

A co říkají účastníci

Od na┼íich investor┼» jsme vybrali zp─øtnou vazbu, d├¡ky v├ím v┼íem za vypln─øn├¡ a tady m├íte p├ír slov od t─øch nejpovolan─øj┼í├¡ch.┬á

ÔÇ×Metodiky bank p┼Öi hodnocen├¡ ┼¥├ídost├¡ o hypo, to je n─øco, k ─ìemu se ─ìlov─øk t─ø┼¥ko dost├ív├í a za m─ø nejcenn─øj┼í├¡ info ze semin├í┼Öe.ÔÇ£

ÔÇ×Nejzaj├¡mav─øj┼í├¡ byl vhled do problematiky bank, p┼Öedschv├ílen├® ├║v─øry, pen├¡ze bez da┼êovka, atd.ÔÇ£

ÔÇ×Posloupnost financov├ín├¡, v─ød─øt kdy a kam m├ím j├¡t, to je nejv─øt┼í├¡ p┼Ö├¡nos pro m─ø. A kontakty! U┼¥ mi do┼ílo, ┼¥e ┼Öe┼íit si financov├ín├¡ s├ím je „p****“, d─øl├ím to maxim├íln─ø 2x do roka, tak┼¥e d─ølat s prof├¡kama, co to d─ølaj├¡ denn─ø je ur─ìit─ø profesion├íln─øj┼í├¡ p┼Ö├¡stup. D├¡ky za to.ÔÇ£

A nakonec u┼¥ nezb├¢v├í nic, ne┼¥ pod─økovat v┼íem ├║─ìastn├¡k┼»m┬á za d┼»v─øru i ─ìas, kter├¢ s n├ími str├ívili. Tak zase n─økdy p┼Ö├¡┼ít─ø, t┼Öeba na Strategick├®m mentoringu ji┼¥ te─Å v z├í┼Ö├¡.

Na střeše vám hnije karcinogenní materiál a moŝná o tom ani nevíte

Sv├® doby b├¢vala eternitov├í krytina trh├ík. Je lehk├í, snadno dostupn├í, nen├¡ ho┼Ölav├í a m├í dlouhou ┼¥ivotnost. No neber to. Eternit rostl na popularit─ø, a┼¥ dos├íhl vrcholu okolo poloviny 20. stolet├¡. Co ale zjistili soudruzi v NDR potom, co os├ízeli p┼»lku st┼Öech v ─îSR eternitemÔǪ Eternit obsahuje azbest = siln─ø karcinogenn├¡ l├ítku.

Co n├ís nezabije, to n├ísÔǪ

Je┼ít─ø vl├ída ─îSR na konci osmdes├ítek omezila pou┼¥├¡v├ín├¡ materi├íl┼», kter├® obsahuj├¡ azbest, na nezbytn├® p┼Ö├¡pady. Na po─ì├ítku 21. stolet├¡ nav├ízal z├íkaz t─ø┼¥by, v├¢roby a zpracov├ín├¡ v├¢robk┼» obsahuj├¡c├¡ch azbest. I tak z┼»st├ívaj├¡ po cel├® ─îR tis├¡ce a tis├¡ce eternitov├¢ch krytin s azbestov├¢mi vl├íkny ÔÇô i ta moje na bytov├®m dom─ø v ├Üst├¡.

K na┼Ö├¡zen├® v├¢m─øn─ø v┼íech krytin nikdy nedo┼ílo. Nutno dodat, ┼¥e eternitov├® st┼Öechy samy o sob─ø nep┼Öedstavuj├¡ v├¢znamn├® riziko. Jsou ale zodpov─ødn├® za zv├¢┼íenou koncentraci azbestu v okol├¡ jimi osazen├¢ch budov. Nejv─øt┼í├¡ riziko ale p┼Öedstavuj├¡ neohledupln├¡ soused├®, kte┼Ö├¡ by neekologicky eternitovou krytinu likvidovali, o tom n├¡┼¥e.

V├¢m─øna eternitov├® st┼Öechy? V┼íechno, jenom ne jednoduch├í

I p┼Öesto┼¥e m├í eternit dlouhou ┼¥ivotnost, rozhodn─ø nen├¡ nesmrteln├¢. A tak za roky odslou┼¥en├® na st┼Öe┼íe zaslou┼¥il obm─ønu. ─îekala m─ø v├¢m─øna st┼Öechy. To jsem je┼ít─ø netu┼íil, co p┼Öesn─ø m─ø ─ìek├íÔǪ

Eternit s p┼Ö├¡m─øs├¡ azbestu nem┼»┼¥ete sp├ílit, nem─øli byste ho brousit, ┼Öezat, vrtat do n─øj a rozhodn─ø ho nem┼»┼¥ete jenom tak shazovat ze st┼Öechy dol┼». V├¢m─øna m├® eternitov├® krytiny si ┼¥├ídala opatrn├¢ p┼Ö├¡stup.

KaŝdÛ zásah do eternitu uvolňuje karcinogenní látky

Eternitov├í krytina obsahuje azbestov├í vl├íkna a p┼Öi z├ísahu do n├¡ se uvol┼êuje azbestov├¢ prach do ovzdu┼í├¡. Nachyt├í se v├ím na boty, oble─ìen├¡, v podstat─ø na jak├¢koliv textil. Jednodu┼íe si j├¡m zamo┼Ö├¡te celou nemovitost. A s ka┼¥d├¢m luxov├ín├¡m a ut├¡r├ín├¡m prachu se prach rozv├¡┼Ö├¡.

AzbestovÛ prach je tichÛ zabiják

Uvoln─øn├¢ prach nen├¡ jen kdejak├í ┼íp├¡na. Azbest p┼Öedstavuje rizika pro zdrav├¡. Nemoci zp┼»soben├® azbestem se projev├¡ klidn─ø a┼¥ dek├ídy po styku. Jsou tak┼Öka nel├®─ìiteln├® a obvykle vedou k p┼Öed─ìasn├® smrti. Ve sv├®m dom─ø m├ím 8 byt┼» a dal┼í├¡ch 8 byt┼» m├í sousedn├¡ d┼»m, kter├® rozhodn─ø nechci ohrozit, tak┼¥e jsem hledal bezpe─ìn├® a efektivn├¡ ┼Öe┼íen├¡.

Ochrann├® obleky p┼Öipravit a nasadit

Pro manipulaci s azbestem je vhodn├® p┼Öizvat odborn├¡ky. To jsem taky ud─ølal. Kolegov├® ze specializovan├® firmy na realizaci st┼Öe┼ín├¡ch prac├¡ mi objasnili pr┼»b─øh a specifika, kter├® konzultovali i s p┼Ö├¡slu┼ín├¢m ├║┼Öadem. Pokud mus├¡te s azbestem manipulovat, je pot┼Öeba se ┼Ö├ídn─ø vybavit. Jednor├ízov├® ochrann├® obleky, rukavice, respir├ítor FFP3, ochrann├® br├¢le a holiny.

Čeká vás zastávka na úřadu = připravte se na kontrolu

Ale je┼ít─ø ne┼¥ se do v├¢m─øny pust├¡te, ─ìek├í v├ís jedna (ne)mil├í zast├ívka. ┼¢e budete ze st┼Öechy sund├ívat eternitovou krytinu, mus├¡te podle z├íkona ohl├ísit stavebn├¡mu ├║┼Öadu. Tak┼¥e se rovnou p┼Öipravte na kontrolu. U n├ís prob─øhla bez probl├®mu, kluci z firmy byli prof├¡ci, tak┼¥e bez pokuty.

Likvidaci krytiny si nikdy neberte na vlastn├¡ zodpov─ødnost

Jakmile byla krytina bezpe─ìn─ø na zemi, zabalen├í do igelitov├¢ch obal┼», p┼Öidali se k odpadu respir├ítory a ochrann├® od─øvy a firma si krytinu odvezla na specializovanou likvidaci. Sami v podstat─ø nem├íte ┼¥├ídnou mo┼¥nost, jak krytinu zlikvidovat.

Nová střecha uŝ stojí

P┼»vodn├¡ eternitovou krytinu jsme vym─ønili za plechov├® ┼íablony. Posna┼¥ili jsme se napodobit p┼»vodn├¡ odst├¡n a dokonce u┼¥ m├ím i prvn├¡ fotografie z hotov├® st┼Öechy. Jak se v├ím l├¡b├¡?

P┼Öed─ìasn├® splacen├¡ hypot├®ky se v├ím od z├í┼Ö├¡ 2024 prodra┼¥├¡! Konec re-financov├ín├¡ za lep┼í├¡m ├║rokem?

Novela z├íkona o spot┼Öebitelsk├®m ├║v─øru, platn├í od 1. 9. 2024, p┼Öin├í┼í├¡ nov├í pravidla. Hypot├®ku s fixn├¡m ├║rokem u┼¥ nerefinancujete tak jednodu┼íe. ├Üprava v z├íkon─ø m├í omezit bankovn├¡ turistiku. Jak├® dopady bude m├¡t? Co to bude znamenat pro investory a b─ø┼¥n├® spot┼Öebitele s hypot├®kou na vlastn├¡ bydlen├¡?

Fixovan├¢ ├║rok hypot├®ky, b─ø┼¥n├í praxe

Fixace ├║rokov├® sazby na hypote─ìn├¡m ├║v─øru = obdob├¡ definovan├® v ├║v─ørov├® smlouv─ø, b─øhem kter├®ho se banka zavazuje nem─ønit sazbu. Kdo jste si n─økdy vy┼Öizoval hypot├®ku, v├¡te, ┼¥e jde o b─ø┼¥nou praxi.

V obdob├¡ n├¡zk├¢ch ├║rokov├¢ch sazeb b├¢v├í nejlep┼í├¡ hypot├®ku zafixovat na roky dop┼Öedu ÔÇô m├ím jistotu n├¡zk├¢ch spl├ítek. V dob─ø vy┼í┼í├¡ch sazeb si fixaci vol├¡m krat┼í├¡ ÔÇô ─ìek├ím na pokles sazeb a chci se co nejd┼Ö├¡v vyv├ízat z nev├¢hodn├¢ch podm├¡nek.

Refinancování (skoro) zadarmo

Uvedu p┼Ö├¡kladovou situaci. Va┼íe aktu├íln├¡ banka v├ím zafixovala 5% ├║rokovou sazbu na p┼Ö├¡┼ít├¡ch 10 let. Sazby zam├¡┼Öily dol┼», jin├® banky nab├¡zej├¡ lep┼í├¡ podm├¡nky, a tak si ├║v─ør refinancujete u konkurence. V opa─ìn├®m p┼Ö├¡pad─ø byste ─ìekali na konec fixace a vyhazovali pen├¡ze z okna na vy┼í┼í├¡ch ├║roc├¡ch.

U n─økter├¢ch bank bylo p┼Öed─ìasn├® splacen├¡ hypot├®ky b─øhem fixace bez poplatku, u jin├¢ch se prodra┼¥ilo o fixn├¡ ─ì├ístku. Od banky m┼»┼¥ete poplatek zn├ít jako. ├Ü─ìeln─ø vynalo┼¥en├® n├íklady ─ìi manipula─ìn├¡ poplatek. I tak v─øt┼íinou ┼ílo o n─økolik stovek nebo tis├¡covek ÔÇô ┼¥├ídn├® velk├® ─ì├ístky. U┼íet┼Öili jste na spl├ítk├ích a (skoro) nic v├ís to nest├ílo. Od 1. z├í┼Ö├¡ 2024 bude v┼íechno jinak.

M├íme o─ìek├ívat zm─ønu k hor┼í├¡mu??

Novela z├íkona o spot┼Öebitelsk├®m ├║v─øru zp┼Ö├¡s┼êuje pravidla. S ├║─ìinnost├¡ od 1. 9. 2024 ji poc├¡t├¡me v┼íichni, kdo budeme sjedn├ívat hypot├®ku. Bude m├¡t dopad na p┼Öed─ìasn├® splacen├¡ hypot├®ky v pr┼»b─øhu doby, po kterou je fixovan├í ├║rokov├í sazba.

Novela má omezit bankovní turistiku

Ministerstvo Financ├¡ ─îR novelu opodstat┼êuje: ÔÇ×C├¡lem novely je nastaven├¡ vyv├í┼¥en├¢ch podm├¡nek spravedliv├¢ch pro v┼íechny spot┼Öebitele. N├ívrh proto d┼»sledn─ø rozli┼íuje, zda m├í spot┼Öebitel pro splacen├¡ hypot├®ky opr├ívn─øn├¢ d┼»vod, nebo je motivov├ín pouze finan─ìn├¡ optimalizac├¡ (p┼Öechodem k jin├® bance za ni┼¥┼í├¡mi ├║roky).

Financov├ín├¡ a investov├ín├¡ do nemovitost├¡ v├ís u─ì├¡me na Strategick├®m mentoringu. Dal┼í├¡ b─øh spou┼ít├¡me ji┼¥ v z├í┼Ö├¡ ÔÇô www.strategickymentoring.cz/

Kolik v├ís bude st├ít p┼Öed─ìasn├® splacen├¡ hypot├®ky

Banka p┼Öi p┼Öed─ìasn├®m splacen├¡ bude po┼¥adovat n├íhradu dle po─ìtu let zb├¢vaj├¡c├¡ch do konce fixace ÔÇô maxim├íln─ø 0,25 % p┼Öed─ìasn─ø splacen├® ─ì├ístky za ka┼¥d├¢ zapo─ìat├¢ rok do konce fixace.

Celkov├¢ limit n├íhrady m┼»┼¥e b├¢t nejv├¢┼íe 1 % z p┼Öed─ìasn─ø splacen├® ─ì├ístky. Z 1 mil. maxim├íln─ø 10 000 K─ì, co┼¥ popravd─ø nezn├¡ tak hrozn─ø.

A vÛjimky? Existují a mohou vám ušetřit finance

Co z┼»st├ív├í stejn├®, je pr├ívo spot┼Öebitele na p┼Öed─ìasn├® splacen├¡ bez poplatk┼» v p┼Öedem ur─ìen├¢ch situac├¡ch:

- Na konci obdob├¡, po kter├® je ├║rokov├í sazba fixovan├í.

- P┼Öi nav├¢┼íen├¡ ├║rokov├¢ch sazeb bankou ÔÇô do 3 m─øs├¡c┼» od sd─ølen├¡.

- V p┼Ö├¡pad─ø ├║mrt├¡, dlouhodob├® nemoci nebo invalidity klienta ─ìi man┼¥ela/man┼¥elky.

- V r├ímci pln─øn├¡ z poji┼ít─øn├¡ ur─ìen├®ho k zaji┼ít─øn├¡ splacen├¡ ├║v─øru.

Nov─ø se mo┼¥nost p┼Öed─ìasn├®ho splacen├¡ bez poplatku bude vztahovat tak├® na:

- Vypo┼Ö├íd├ín├¡ spole─ìn├®ho jm─øn├¡ man┼¥el┼» (rozvod).

- Prodej nemovitosti po 2 letech (─ìi pozd─øji) od jej├¡ koup─ø.

Spot┼Öebiteli nad├íle z┼»stane pr├ívo na bezplatn├® p┼Öed─ìasn├® splacen├¡ a┼¥ ─ìtvrtiny p┼»vodn─ø sjednan├® v├¢┼íe hypot├®ky ka┼¥d├¢ rok p┼Öi v├¢ro─ì├¡ smlouvy.

Co ├║v─øry, kter├® u┼¥ m├íte?

Nov├í pravidla se vztahuj├¡ na ├║v─ørov├® smlouvy sjednan├® po 1. 9. 2024. U ji┼¥ sjednan├¢ch novela ovlivn├¡ jen p┼Öed─ìasn├í splacen├¡, k nim┼¥ dojde b─øhem fixace sjednan├® po datu ├║─ìinnosti novely (po 1. 9. 2024).

Poplatky půjdou obejít

Co zpo─ì├ítku vypadalo na nep┼Ö├¡jemn├® zm─øny, zd├í se nemus├¡ b├¢t tak hrozn├®. Jsem zv─ødav, zda bude novela opravdu chr├ínit spot┼Öebitele, jak z├íkonod├írci slibuj├¡. I tak mysl├¡m, ┼¥e n─økte┼Ö├¡ u┼¥ p┼Öem├¢┼íl├¡, jak poplatky chyt┼Öe obej├¡t ÔÇô nap┼Ö. prodejem nemovitosti sv├® firm─ø, ─ìi p┼Ö├ítel┼»m a n├ísledn├¢m odkupem zp─øt. Uvid├¡me po z├í┼Ö├¡.

O bank├ích a ├║v─ørech jsem mluvil s Franti┼íkem Petrou┼íem

Poslechn─øte si skoro hodinov├¢ podcast s expertem na hypot├®ky. Anebo se rovnou zastavte na Semin├í┼Ö Financov├ín├¡ investi─ìn├¡ch nemovitost├¡.

Za t─øhle 7 investorsk├¢ch chyb jsem zaplatil miliony. Neopakujte je taky!

ÔÇ×Tohle jsem PO*RAL.ÔÇ£

B─øhem sv├® investorsk├® cesty jsem si n─øco podobn├®ho u┼¥ p├írkr├ít ┼Öekl, v─øt┼íinou p┼Öi chyb├ích, za kter├® jsem zaplatil sakra drah├¢ ┼íkoln├¢. Pou─ìil jsem se, aspo┼ê douf├ím. A chyby sd├¡l├¡m d├íl. Nesna┼¥├¡m se je ututlat nebo schov├ívat. Pro─ì takyÔǪ

Kdy┼¥ jsem za─ì├¡nal v roce 2011 investovat do nemovitost├¡, nebyly kurzy, mentoringy ani moc investor┼» na trhu, od kter├¢ch bych mohl okoukat n─øjak├¢ ten f├¡gl.

Cestu od prvních investic po stovky bytů a transakcí jsem si zkrátka musel vyšlapat sám. A chyby k tomu patřily.

Kdybych dnes za─ì├¡nal investovat od nuly, situace by byla diametr├íln─ø jin├í. Na trhu je v├¡ce investor┼», informac├¡ a m├¡st, kde ─ìerpat znalosti. Jestli bych mohl za─ì├¡naj├¡c├¡m a vlastn─ø i pokro─ìilej┼í├¡m investor┼»m n─øco doporu─ìit, zkuste si vz├¡t maximum informac├¡ od investor┼» z oboru.

Investov├ín├¡ je samot├í┼Ösk├í pr├íce, u graf┼» a tabulek a sv─ø┼¥├¡ vhled kolegy investora, v├ím m┼»┼¥e p┼Ö├¡jemn─ø roz┼í├¡┼Öit obzory.

I proto s Pavlem Tomkem po┼Ö├íd├íme v z├í┼Ö├¡ u┼¥ n─økolik├ít├¢ b─øh Strategick├®ho mentoringu a spole─ìn─ø s Frantou Petrou┼íem m├íme Semin├í┼Ö financov├ín├¡ ji┼¥ na konci srpna.

A abyste m─øli z ─ìeho br├ít u┼¥ te─Å, p┼Öid├ív├ím 7 fuc*ups, za kter├® jsem jako za─ì├¡naj├¡c├¡ investor zaplatil. A kdy┼¥ ┼Ö├¡k├ím zaplatil, tak mysl├¡m pen─ø┼¥n─ø i ─ìasem, kter├¢ mi sebraly, a t├¡m zpomalily r┼»st.

Uŝijte si poslech!

Nikdo v├ím pen├¡ze nep┼»j─ì├¡ levn─øji ne┼¥ banka!

Bankovn├¡ vs. nebankovn├¡ financov├ín├¡, aneb kdo mi p┼»j─ì├¡ a na coÔǪ

Komu nedaj├¡ ├║v─ør v bance, ─ìasto vyhled├ív├í dal┼í├¡ mo┼¥nosti a┼¥ dojde k tzv. nebankovn├¡mu financov├ín├¡ = v─ø┼Öitelem m┼»┼¥e b├¢t v├í┼í zn├ím├¢, ─ìlen rodiny nebo specializovan├í firma, na prvn├¡ pohled podobnou bance.┬á

Opravdu ale jenom na prvn├¡ pohledÔǪ

Banky jsou regulovan├® od ─îNB, na jejich slu┼¥by se vztahuje spot┼Öebitelsk├¢ z├íkon, kter├¢ v├ím zaru─ìuje v├¡cem├®n─ø slu┼ín├® chov├ín├¡ a legitimn├¡ podm├¡nky.┬á

A pokud se rozhodnete odej├¡t a refinancovat ├║v─ør jinde, zavol├íte do banky a m├íte pom─ørn─ø jednodu┼íe hotovo.

Na druhou stranu ÔÇô banky jsou oproti nebankovn├¡m instituc├¡m metodicky sv├ízan├®. Nep┼»j─ì├¡ v├ím na v┼íechno, ├║v─øry mus├¡ spl┼êovat p┼Ö├¡sn├® a popravd─ø ob─ìas i nelogick├® regule.┬á

A kdo si n─økdy vy┼Öizoval ├║v─ør, potvrd├¡, jak dok├í┼¥ou b├¢t bankovn├¡ instituce laxn├¡. Jedin├¢ ├║v─ør se klidn─ø prot├íhne na p├ír m─øs├¡c┼».

Od nebankovn├¡ instituce m┼»┼¥ete m├¡t pen├¡ze v r├ímci dn┼». I kdy┼¥ to s nimi rozhodn─ø nen├¡ tak r┼»┼¥ov├®. M├¡vaj├¡ vy┼í┼í├¡ poplatky, nejsou tak regulovan├® a je jednodu┼í┼í├¡ se sp├ílit.

No a jak├¢ je tedy z├ív─ør

Jak bankovn├¡, tak nebankovn├¡ financov├ín├¡ v├ím m┼»┼¥e pro konkr├®tn├¡ p┼Ö├¡le┼¥itost d├ívat smysl. Je pot┼Öeba zn├ít specifika financov├ín├¡ a mo┼¥nosti, kter├® v├ím p┼Öibl├¡┼¥├¡m ve videu.

Bytovka vs. konkr├®tn├¡ jednotka: srovn├ín├¡ pro realitn├¡ investory

N├íkup bytovky va┼íe nemovitostn├¡ portfolio posune o 100%, aleÔǪ

Mus├¡te si spo─ì├¡tat, a to nejen finan─ìn─ø, jestli se bytov├¢ d┼»m vyplat├¡ oproti samostatn├® bytov├® jednotce. J├í se p┼Öi zji┼í┼Ñov├ín├¡ rozd├¡l┼» mezi bytovkou a bytem sakramentsky sp├ílil.

Souhlas├¡m, n─økter├® rozd├¡ly jsou jednozna─ìn├® ÔÇô nam├¡sto 1 bytu kupujete t┼Öeba 50 jednotek. O jin├¢ch se ─ìasto nemluv├¡. Dokonce ani mezi investory a odhalit je b├¢v├í pom─ørn─ø drah├®. Mluv├¡m z vlastn├¡ zku┼íenosti.┬á

Abyste si sami ud─ølali obr├ízek, p┼Öipravil jsem video, kde se dozv├¡te pro─ì financov├ín├¡ bytovky m┼»┼¥e b├¢t jednodu┼í┼í├¡, ne┼¥ konkr├®tn├¡ch jednotek, jak rekonstrukce ovliv┼êuj├¡ va┼íi nemovitost, i jak├í investice se hod├¡ pro koho.

Na konci si m┼»┼¥ete na ├║vodn├¡ ot├ízku, zda se bytovka vyplat├¡, odpov─ød─øt sami.

František Petrouš: Mám napůjčováno 100 mil. na investiční nemovitosti. Vlastním apartmány i činŝáky

Jm├®no Franti┼íek Petrou┼í u┼¥ znaj├¡ v ka┼¥d├® bance v ─îesku ÔÇô m├í na sebe napsan├® des├¡tky hypot├®k, i tak mu po┼Ö├íd p┼»j─ìuj├¡ pen├¡ze. Takov├¢ Robin Hood, kter├¢ si bere pen├¡ze od bohat├¢ch bank.

Franti┼íkovi se da┼Ö├¡ neust├íle posouvat svou bankovn├¡ bonitu. Aktu├íln─ø m├í zainvestov├íno mezi nemovitostmi na dlouhodob├¢ pron├íjem, apartm├íny na Airbnb a developersk├¢mi projekty. V┼íe financuje z bankovn├¡ch ├║v─ør┼». Z finan─ìn├¡ho poradce se vypracoval i na realitn├¡ho investora, kter├¢ sv┼»j byznys dok├í┼¥e ┼Ö├¡dit z Filip├¡n. Odtud po roce zam├¡┼Öil na kr├ítko zp─øt do ─îeska, aby vy┼Ö├¡dil dal┼í├¡ hypot├®ku a pomohl s v├¢b─ørem banky v┼íem, kdo p┼Öem├¢┼íl├¡ nad ├║v─ørem v dob─ø sni┼¥ov├ín├¡ ├║rokov├¢ch sazeb.

Robin Hood investi─ìn├¡ho trhu dok├í┼¥e z bank vyt├íhnout miliony, a to sam├® poskytuje sv├¢m klient┼»m. Prozradil, dle jak├¢ch krit├®ri├¡ si vyb├¡r├í banku na ├║v─ør i specialitky bank, kter├® jen tak lid├® neznaj├¡.

Franti┼íek se rozmluvil o procesu zpracov├ín├¡ hypot├®ky z pohledu ÔÇ×koncov├®hoÔÇ£ ─ìlov─øka oproti investorovi a poslucha─ì┼»m vysv─øtlil, pro─ì je pro dosa┼¥en├¡ ├║v─øru lep┼í├¡ da┼êov├® p┼Öizn├ín├¡ ne┼¥-li v├¢platnice zam─østnance. Tro┼íku jsme si zaspekulovali nad budoucnost├¡ ÔÇô banky i nad├íle nesni┼¥uj├¡ ├║roky, ─ì├¡m to m┼»┼¥e b├¢t, a kam a┼¥ ─ì├¡sla p┼»jdou.

Novela spot┼Öebitelsk├®ho z├íkona vejde v platnost ji┼¥ toto z├í┼Ö├¡, co zm─øn├¡? Probrali jsme Airbnb, o┼¥iven├¡ cestovn├¡ho ruchu po Covidu i t├®matick├® apartm├íny a rozd├¡l mezi Bookingem a Airbnb z pohledu turisty i majitele apartm├ín┼», kter├¢ nemovitosti inzeruje. Nakonec se Franti┼íek rozmluvil o jeho developersk├®m projektu a chyb├ích, za kter├® zaplatil.

Uŝijte si poslech.

Spotify / Apple podcasty / Youtube

Kub├í┼ê: Paraziti ├║to─ì├¡ na Viagem! M├®dia nev├¡, co je flipov├ín├¡. Ekonomika bez n─øho pojede na 50 %

P┼Öib├¢v├í ─ìl├ínk┼», ve kter├¢ch m├®dia kritizuj├¡ flipov├ín├¡ nemovitost├¡. Nejv─øt┼í├¡ palbu sklidili velc├¡ hr├í─ìi, ten nejv─øt┼í├¡ se zat├¡m kritice vyh├¢b├í. Uvid├¡me, jestli se n─øco zm─øn├¡ po tomto rozhovoru.

P┼Öemysl Kub├í┼ê, majitel Viagemu (nejv─øt┼í├¡ p┼Öekupn├¡ci v ─îR) cht─øl promluvit a vyzval m─ø k pokra─ìov├ín├¡ na┼íeho rozhovoru. Tentokr├ít jsme nat├í─ìeli v s├¡dle jeho firmy. Ve skoro hodinov├®m rozhovoru se vymezuje proti n├ízor┼»m nejv─øt┼í├¡ch m├®di├¡ v ─îesk├® republice.

Kritizuje jejich jednostrannost a nedostatek detail┼» v obsahu. S├ím ┼Ö├¡k├í, ┼¥e nebojuje proti mo┼¥n├®mu zaveden├¡ p┼Öedkupn├¡ho pr├íva, kter├® by mohlo flipov├ín├¡ omezit. Tvrd├¡, ┼¥e mu vad├¡ ÔÇ×komunistick├íÔÇ£ optika nahl├¡┼¥en├¡ na flipov├ín├¡: ÔÇ×Vyd─ølat pen├¡ze na z├íkladn├¡m principu n├íkup/prodej nen├¡ v podstat─ø nic ┼ípatn├®ho. Probl├®m tu m┼»┼¥e b├¢t, ale nen├¡ to z principu podnik├ín├¡.ÔÇ£

Pro investory vysv─øtlil zp┼»soby nace┼êov├ín├¡, ┼Ö├¡k├í, ┼¥e pot┼Öebujete nakupovat co nejv├¡ce pod tr┼¥n├¡ cenou a mysl├¡ si, ┼¥e na prodeji u┼¥ v├¢nos dohnat nejde. Kub├í┼ê se op┼Öel do konkurence a jejich zp┼»sobu hodnocen├¡ v├¢konnosti.

Detailn─ø popsal, jak ve Viagemu po─ì├¡taj├¡ sv├® v├¢sledky. ─î├¡sl┼»m z rozvahy a v├¢sledovky ne┼Öekne jinak, ne┼¥ nesmysly. Usm├¡v├í se a ┼Ö├¡k├í, ┼¥e s├ím nev├¡, kolik ka┼¥d├¢ m─øs├¡c firma vyd─øl├í.

A nebyl by to rozhovor s panem Kub├ín─øm, kdybychom se nezastavili u ne├║m─ørn├®ho kr├ícen├¡. Nevyb├¡rav─ø hl├ís├í: ÔÇ×Na trhu jsou paraziti, kte┼Ö├¡ jednaj├¡ neeticky.ÔÇ£

K z├ív─øru rozhovoru jsme se pobavili o znep┼Ö├¡stupn─øn├¡ dat katastru nemovitost├¡. A┼¥ filozoficky se majitel Viagemu rozmluvil o p┼Ö├¡stupnostech ur─ìit├¢ch dat lidem ve spole─ìnosti. Cel├¢ rozhovor jsme uzav┼Öeli p┼Öedkupn├¡m pr├ívem a mo┼¥n├¢mi zm─ønami na trhu.

Uŝijte si poslech

Spotify / Apple podcasty / Youtube

Daniela Vurstov├í: ┼¢eny um─øj├¡ vyd─øl├ívat, ale nev─ød├¡, kam investovat

Zakladatelka projektu Finance pro holky a specialistka na ├║v─øry bo┼Ö├¡ za┼¥it├® stigma, ┼¥e investice jsou ryze mu┼¥sk├í dom├®na.

Daniela ┼¥eny vzd─øl├ív├í a mentoruje ve sv─øt─ø financ├¡ a investic. Prozradila, do ─ìeho nej─ìast─øji investuj├¡. Na z├íklad─ø zku┼íenost├¡ s klienty obou pohlav├¡ zhodnotila, jak se li┼í├¡ investi─ìn├¡ strategie pro mu┼¥e a ┼¥enu. A do┼íla ┼Öe─ì i na d┼»vody, pro─ì se ┼¥eny ob├ívaj├¡ za─ì├¡t investovat.

Jako hypote─ìn├¡ poradce se Daniela rozpov├¡dala o novele spot┼Öebitelsk├®ho z├íkona, kter├í se dotkne v┼íech realitn├¡ch investor┼» u┼¥ od 1. z├í┼Ö├¡ a spole─ìn─ø jsme rozebrali situaci na trhu a d┼»vody, pro─ì banky vy─ìk├ívaj├¡ na sn├¡┼¥en├¡ ├║rok┼».

Uŝijte si poslech.

Spotify / Apple podcasty / Youtube

Přijďte na konferenci HRADEC 2024

Ne┼¥ za─ìne sez├│na dovolen├¢ch, abychom si po┼Ö├ídn─ø sp├ílili z├ída, r├íd bych V├ís pozval na konferenci HRADEC 2024, kde budu vystupovat jako jeden z p┼Öedn├í┼íej├¡c├¡ch. Akce se kon├í v Hradci Kr├ílov├® v p├ítek 21. 6. 2024 v hotelu Terezi├ínsk├¢ dv┼»r.

Nebudu se v├ís sna┼¥it nudit, tak┼¥e budu vypr├ív─øt o:

- Aktuální situaci na trhu.

- Financování.

- Vlastních chybách.

- Budování portfolia.

Vstupenky lze koupit na https://www.re-marketing.cz/hradec/ (je to v─ìetn─ø ob─øda!).

A nezapome┼ête! To nejv├¢┼¥ivn─øj┼í├¡ na konferenc├¡ch b├¢v├í pr├ív─ø network, kter├¢ si m┼»┼¥ete vybudovat a upevnit. Tak┼¥e by byla ┼íkoda, kdybyste chyb─øli ƒÖé

Petr S├¢kora: Investuji v├¢hradn─ø v Praze, Airbnb nen├¡ dlouhodob├® a pod├¡ly bych u┼¥ nekoupil

Ze spolumajitele druh├®ho nejv─øt┼í├¡ho slevov├®ho port├ílu v ─îesku ÔÇô pepa.cz je ├║sp─ø┼ín├¢ investor do nemovitost├¡. Zavzpom├¡nal na kontroverzn├¡ konec firmy. Prozradil d┼»vody, pro─ì investuje v├¢hradn─ø v Praze. A taky se pod─ølil jeho o prvn├¡ a dost mo┼¥n├í i posledn├¡ zku┼íenost se spoluvlastnick├¢mi pod├¡ly.

Pro investory, kte┼Ö├¡ n├í┼í podcast poslouchaj├¡, vysv─øtlil zp┼»sob, jak SPR├üVN─Ü spo─ì├¡tat v├¢nosov├® procento, i jak├í cena se vyplat├¡ na metr ─ìtvere─ìn├¡ v jak├® lokalit─ø v Praze.

Petr se rozmluvil na v├¡ce ne┼¥ hodinu, ve kter├® nasd├¡lel sv├® investorsk├® know-how a zku┼íenosti.

Uŝijte si poslech.

Chytr├í zm─øna dispozice z 2+1 na 3+kk

Posledn├¡ dva roky se v─ønujeme dost rekonstrukc├¡m, kdy p┼Öed─øl├ív├íme byty sv├® i investor┼» ve spr├ív─ø. D─øl├íme kompletn├¡ rekonstrukce hlavn─ø u byt┼» v p┼»vodn├¡m stavu:

Obvykle to b├¢vaj├¡ panel├íkov├® byty, kde neprob─øhla ┼¥├ídn├í rekonstrukce od doby, kdy byl byt postaven (60.-80. l├®ta 20. stolet├¡). Tzn.:

- stará kuchyňská linka

- rozpadaj├¡c├¡ se hlin├¡kov├® rozvody elekt┼Öiny

- umakartov├® bytov├® j├ídro

- star├® parkety atp.

Zkr├ítka v takov├®m byt─ø nen├¡ v po┼Ö├ídku nic a nen├¡ pronajateln├¢ nikomu. Rekonstrukce nutn├í.

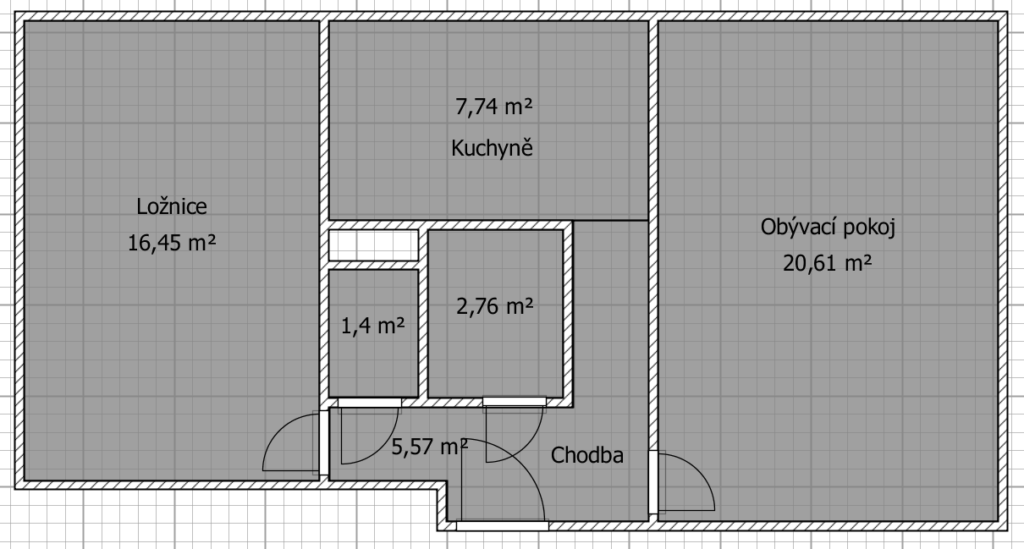

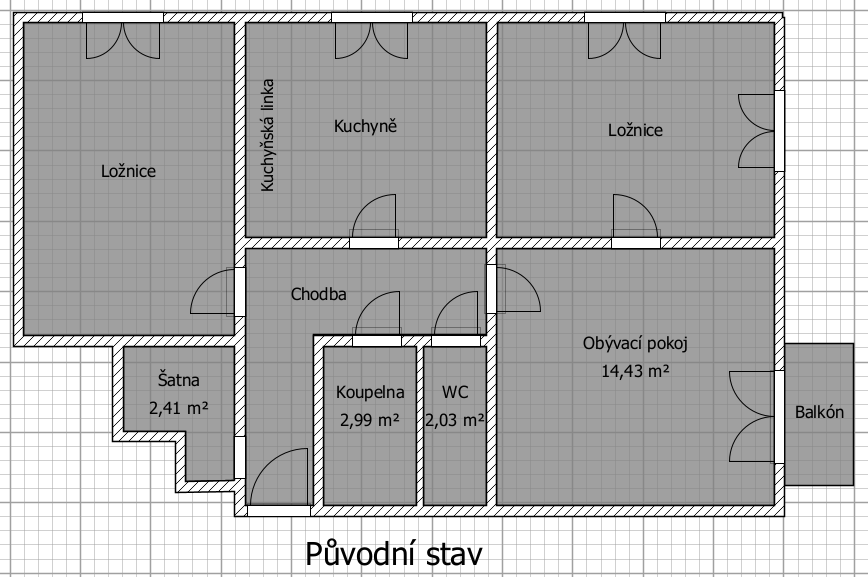

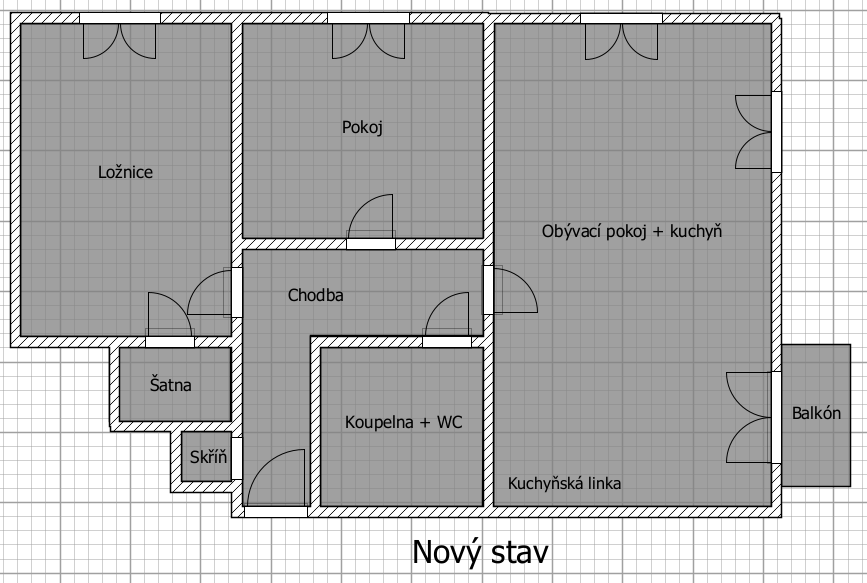

Za─ìali jsme realizovat p┼Öestavby byt┼», kde je je┼ít─ø po staru odd─ølen├í kuchyn─ø od ob├¢vac├¡ho pokoje tak, ┼¥e p┼Öesouv├íme kuchy┼ê pr├ív─ø do ob├¢vac├¡ho pokoje. T├¡m z├¡sk├ív├íme obytnou m├¡stnost nav├¡c, co┼¥ je plus. Zde uk├ízka p┼»dorysu typov├®ho 2+1:

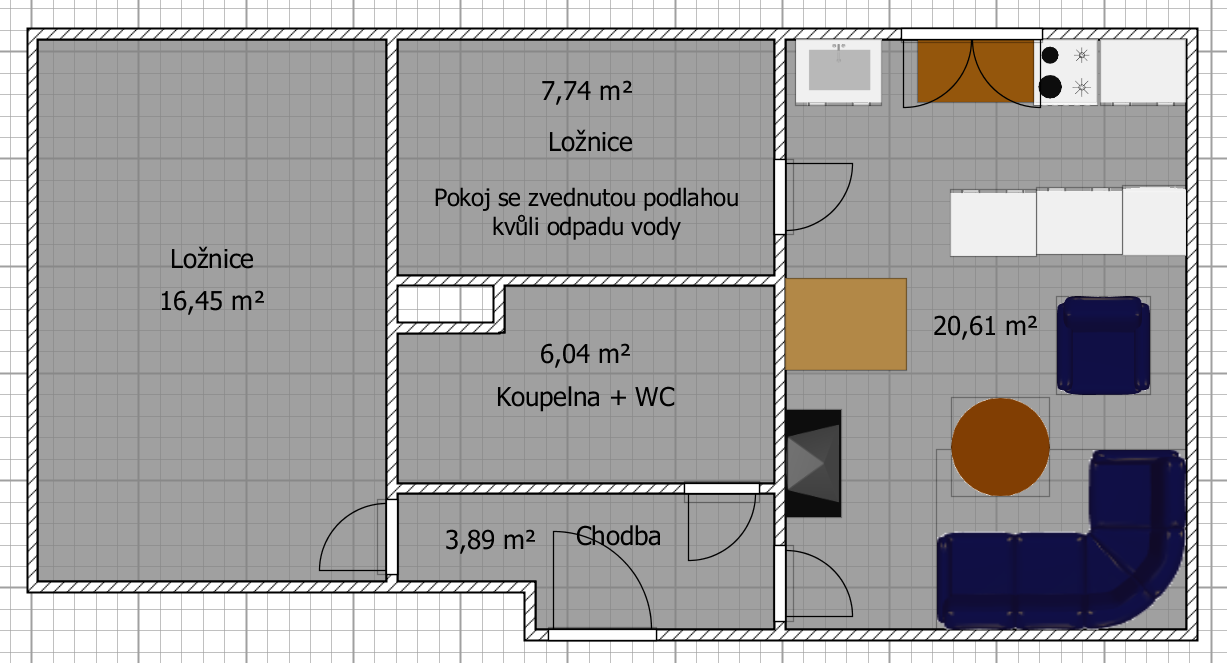

A nová dispozice s načrtnutÛm nábytkem v obÛvacím prokoji:

Kuchyňská linka se přesunula do obÛvacího pokoje a vznikla tak nová loŝnice.

Benefity:

- M├¡sto p┼»vodn├¡ kuchyn─ø je vybudov├ín mal├¢ pokoj. V byt─ø tak vzniknou 2 ─ìist─ø samostatn├® lo┼¥nice, co┼¥ je velk├í v├¢hoda pro rodinu s d─øtmi, kdy jak dosp─øl├¡, tak d─øti, mohou m├¡t sv┼»j vlastn├¡ pokoj, o kter├¢ se nemus├¡ d─ølit. Pro spoustu z├íjemc┼» je to breaking moment p┼Öi rozhodov├ín├¡ o n├íjmu. Uspokoj├¡me jak z├íjemce o 3+1, tak 2+1.

- Kuchy┼ê je um├¡st─øna do v─øt┼í├¡ho z p┼»vodn├¡ch obytn├¢ch pokoj┼». Takov├¢ je obecn─ø i trend nov├®ho bydlen├¡. Moje m├íma v┼¥dy ┼Ö├¡kala: „M─ø nevad├¡, ┼¥e mus├¡m va┼Öit, ale vy si le┼¥├¡te v ob├¢v├íku u televize a j├í jsem v kuchyni sama“. Mami, t├¡mto jsme to vy┼Öe┼íili.

V tomto p┼Ö├¡pad─ø je nejlep┼í├¡ linku um├¡stit pod okno, co┼¥ v┼íak vy┼¥aduje zak├ízkovou v├¢robu s vy┼í┼í├¡ cenou. Dal┼í├¡ v├¢hoda je p┼Ö├¡tomnost kuchy┼êsk├® linky u okna: Nen├¡ pot┼Öeba digesto┼Öe. - Odbour├ív├íme mrtv├® metry. Pr┼»choz├¡ chodbi─ìka mezi chodbou a kuchyn├¡ v p┼»vodn├¡ dispozici je zcela mrtv├¢ prostor, jen┼¥ nejde p┼Ö├¡li┼í vyu┼¥├¡t. Stejn─ø tak prostor pod oknem v ob├¢vac├¡m pokoji obvykle neb├¢v├í obsazen. Oboje je v tomto p┼Ö├¡kladu vyu┼¥ito na maximum.

- O n─øco vy┼í┼í├¡ v├¢nos z n├íjemn├®ho, jeliko┼¥ byt konkuruje kategorii byt┼» 3+1. Nab├¡dnut├í dispozice je nav├¡c unik├ítn├¡, ─ì├¡m┼¥ se odli┼íuje od v┼íech ostatn├¡ch nab├¡dek.

I kdy┼¥ jsme t─øch rekonstrukc├¡ d─ølali u┼¥ celou ┼Öadu, st├íle se stejn─ø u─ì├¡me. Postupn─ø vybru┼íujeme n├í┼í standard, aby byly co nejp┼Öita┼¥liv─øj┼í├¡ pro jejich budouc├¡ u┼¥ivatele, a mohli jsme si tak ┼Ö├¡ct o trochu vy┼í┼í├¡ n├íjem, ne┼¥ je obvykl├® v dan├®m m├¡st─ø a ─ìase.

Stejn├® p┼Öestavby se daj├¡ realizovat i u jin├¢ch dispozic (1+1 => 2+kk, 3+1 => 4+kk).

Hledám pravou ruku!

AKTUALIZACE 14.6.2023: Prav├í ruka ji┼¥ nalezena. Ji┼¥ nezas├¡lejte sv├® zpr├ívy a ┼¥ivotopisy k t├®to pozici.

Ka┼¥d├¢ podnikatel ─ìi investor by se m─øl ─ìas od ─ìasu zastavit, pod├¡vat se na svou situaci shora, zhodnotit ji, a upravit kormidlo tak, aby plul spr├ívn├¢m sm─ørem – dop┼Öedu, do c├¡le.

S nar┼»staj├¡c├¡ velikost├¡ m├®ho portfolia a podnikatelsk├¢ch aktivit jsem definitivn─ø dosp─øl k rozhodnut├¡, ┼¥e chci k sob─ø par┼Ñ├íka nebo par┼Ña─ìku, kter├í mi bude pravou rukou v mnoha m├¢ch aktivit├ích, kter├® s cel├¢m t├¢mem d─øl├íme.

Tímto bych rád oslovil svou bublinu a nabídl moŝnost spolupráce se mnou.

Jak si spolupráci představuji?

Part-time nebo full-time. Pr├íce na d├ílku, prim├írn─ø od po─ì├¡ta─ìe, ob─ìas v ter├®nu. Jsme spolu v intenzivn├¡m denn├¡m kontaktu – r├íno si zavol├íme, probereme nejd┼»le┼¥it─øj┼í├¡ ├║koly dne.

M─ø┼Öit pracovn├¡ ─ìas nebudu. D┼»le┼¥it├® jsou jen v├¢sledky – a ty o─ìek├ív├ím.

Denn─ø vyhodnocujeme investi─ìn├¡ p┼Ö├¡le┼¥itosti, komunikujeme s investory a vyhodnocujeme, ┼¥e na┼íe portfolio jede jako namazan├¢ stroj.

Spole─ìn─ø tvo┼Ö├¡me obsah na soci├íln├¡ s├¡t─ø, ob─ìas nato─ì├¡me video.

Bude-li event, je Va┼í├¡m ├║kolem jej za┼Ö├¡dit, aby prob─øhl jak na dr├ítk├ích (za┼Ö├¡dit prostor, ob─ìerstven├¡ aj.).

Koordinujete dodavatele, se kter├¢mi spolupracujeme – a┼Ñ u┼¥ stava┼Öe, tak z marketingu. Nemus├¡te rozum─øt v┼íemu, ale mus├¡te um─øt v─øc za┼Ö├¡dit, pochopit jej├¡ podstatu a dot├íhnout do konce. Zeptat se m┼»┼¥ete v┼¥dycky.

Co od Vás očekávám?

Jednozna─ìn─ø u┼¥ivatelskou dobrou znalost pr├íce s PC. Mus├¡te zvl├ídnout sestavit a vyplnit excelovskou tabulku s jednoduch├¢mi vzorci (suma, pr┼»m─ør), um─øt upravit fotku v z├íkladn├¡m grafick├®m programu nebo vz├¡t kupu soubor┼» a zabalit je do zipu.

Velmi ocen├¡m p┼Öedchoz├¡ zku┼íenosti z oblasti investic a spr├ívy majetku, stejn─ø jako to, co je v├¢nosov├® procento a jak ho spo─ì├¡tat. A pokud ji┼¥ m├íte u┼¥ svoje bytov├® portfolio, pom┼»┼¥u, aby bylo v─øt┼í├¡ ƒÖé

A proto┼¥e jsem perfekcionista, o─ìek├ív├ím v├¢born├¢ p├¡semn├¢ projev v ─ìe┼ítin─ø.

Ob─ìas se tak├® budu cht├¡t potkat. R├íd bych V├ís m─øl v okol├¡ Prahy ─ìi ├Üsteck├®ho kraje. Vlastn├¡ auto je nutnost├¡.

Co nabízím?

Zajímavou, různorodou a dobře ohodnocenou práci, která má smysl a vÛsledky. Budeme růst spolu.

Pokud by V├ís tato p┼Ö├¡le┼¥itost zaujala nebo mysl├¡te, ┼¥e je vhodn├í pro n─økoho z Va┼íeho okol├¡, budu moc r├íd za kontakt. Nejl├®pe, kdy┼¥ mi e-mailem po┼ílete CV a nap├¡┼íete n─øco o sob─ø a Va┼íich zku┼íenostech v oboru.

Video: Vyplat├¡ se investovat do nemovitost├¡ v dob─ø vysok├¢ch ├║rokov├¢ch sazeb?

S Pavlem Tomkem z ADOL Monitoru jsme ve sv├®m nepravideln├®m podcastu prob├¡rali n├ísleduj├¡c├¡ ot├ízky:

- Vyplat├¡ se investice v sou─ìasn├® dob─ø vysok├¢ch ├║rokov├¢ch sazeb?

- Vyčkávat nebo investovat?

- Jak├í jsou rizika pro realitn├¡ investory v n├ísleduj├¡c├¡ dob─ø?

a ┼Öadu dal┼í├¡ch t├®mat.

Zp─øtn├® ohl├®dnut├¡: Odm├¡tnut├¡ hypot├®ky na 11 milion┼»

Nest├ív├í se to ─ìasto, vlastn─ø to bylo poprv├®, mo┼¥n├í naposledy, ale vylou─ìit se to ned├í. V pr┼»b─øhu m─øs├¡ce srpna 2022 jsem m─øl dojednan├¢ zaj├¡mav├¢ obchod na n├íkup obsazen├®ho a vyd─øl├ívaj├¡c├¡ho bytov├®ho domu kombinuj├¡c├¡ bytov├® jednotky a lukrativn├¡ komer─ìn├¡ prostor s vysok├¢m n├íjmem.

Podm├¡nky obchodu byly s prod├ívaj├¡c├¡m r├ímcov─ø odsouhlaseny. Na stole jsem m─øl ├║v─ørovou smlouvu na 11 milion┼» korun. Sta─ìilo jen podepsat. Nakonec jsem nepodepsal a obchod poslal k ledu. V tomto ohl├®dnut├¡ se pod├¡v├ím na faktory, kter├® m─ø k tomu vedly.

Obecn─ø investuji jak do samostatn├¢ch bytov├¢ch jednotek, tak do bytov├¢ch dom┼». M├ím v portfoliu oboje. V├¢hody investov├ín├¡ do bytov├¢ch dom┼» vn├¡m├ím zejm├®na v t─øchto aspektech:

- Skokov├¢ n├ír┼»st velikosti portfolia a cashflow. Jedn├¡m obchodem v├¢razn─ø zvy┼íujete sv├® p┼Ö├¡jmy z pron├íjmu. Je to jako kdy┼¥ jdete do schod┼», a berete to po t┼Öech najednou.

- Pronajat├¢ bytov├¢ d┼»m generuje cashflow z n├íjm┼», kter├® se daj├¡ zapo─ì├¡tat p┼Öi ┼¥├ídosti o hypot├®ku. Spousta investor┼» se domn├¡v├í, ┼¥e narazili na sv┼»j ├║v─ørov├¢ strop, ale pr├ív─ø kombinace s dodate─ìn├¢mi p┼Ö├¡jmy z├¡skan├¢mi novou akvizic├¡ je jedn├¡m ze zp┼»sob┼», jak z├¡skat dal┼í├¡ ├║v─øry.

Investor┼»m mj. pom├íh├ím posouvat hranice v bankovn├¡m financov├ín├¡ – i t─øm, kte┼Ö├¡ si mysl├¡, ┼¥e u┼¥ narazili na sv┼»j ├║v─ørov├¢ strop (nar├í┼¥├¡m na n─øj pravideln─ø, av┼íak st├íle se posouv├ím; jak v┼¥dy ┼Ö├¡k├ím: ÔÇ×uk├ízan├í plat├¡ÔÇ£).

…

Leto┼ín├¡ rok je skute─ìn─ø mimo┼Ö├ídn├¢ s ohledem na geopolitick├¢ v├¢voj – v├ílka a soupe┼Öen├¡ s Ruskem. Ceny plynu kulminovaly v letn├¡m obdob├¡. Tehdy nebylo z┼Öejm├®, zdali se poda┼Ö├¡ zajistit dostate─ìn├® kapacity plynu pro celou Evropu na leto┼ín├¡ zimu. Ceny komodity se ┼íplhaly do neuv─ø┼Öiteln├¢ch v├¢┼íin. Vl├ídn├¡ ─ìi evropsk├® ┼Öe┼íen├¡ vysok├¢ch cen bylo nejist├® a daleko. A pr├ív─ø dan├¢ bytov├¢ d┼»m byl vyt├íp─øn plynem.

Velkou komplikac├¡ je i fakt, ┼¥e pr├ív─ø p┼Öi zm─øn─ø vlastn├¡ka nemovitosti a p┼Öepisu smlouvy na dod├ívky plynu dostane nov├¢ z├íkazn├¡k smlouvu s aktu├íln├¡mi cen├¡ky, kter├® byly brut├íln─ø vysoko. Pravd─øpodobn─ø by se jednalo o ceny 4-5 tis. K─ì za MWh plynu. Ve h┼Öe byla i varianta, ┼¥e bych se pokusil po┼¥├ídat prod├ívaj├¡c├¡, aby mi za ├║platu ponechali jejich smlouvu s dostate─ìn─ø dlouho fixac├¡ s lep┼í├¡ cenou.

Av┼íak investice do nemovitost├¡ je dlouhodob├í hra, a matematika mus├¡ sed─øt dnes, stejn─ø jako z├¡tra. Ty ceny za vyt├íp─øn├¡ domu by byly tak vysok├®, ┼¥e bych musel n├íjemn├¡k┼»m razantn─ø zv├¢┼íit z├ílohy, a pravd─øpodobn─ø by to n─økte┼Ö├¡ z nich nezvl├ídli a mohli by d┼»m opustit. A nov├® n├íjemn├¡ky bych nemusel sehnat.

Dan├¢ bytov├¢ d┼»m m─øl ┼Öadu nev├¢hod:

- Star┼í├¡ ┼ípaletov├í okna – modern├¡ izola─ìn├¡ trojsklo to prost─ø nen├¡.

- Nezateplen├í fas├ída – um├¡st─øn├¡ v historick├® ─ì├ísti m─østa s pam├ítkovou ochranou by polystyrenu nep┼Ö├ílo.

- Krajn├¡ d┼»m – je pot┼Öeba ho vytopit z v├¡ce stran, ne┼¥ ┼Öadovku.

Kombinace t─øchto faktor┼» je zkr├ítka „─ìern├¢ Petr“ t─øchto dn┼».

Audit energií je klíčovÛ

P┼Öed samotn├¢m p┼Öedb─ø┼¥n├¢m odsouhlasen├¡m podm├¡nek obchodu jsem si od prod├ívaj├¡c├¡ho nechal poslat vy├║─ìtov├ín├¡ za plyn, ze kter├®ho jsem odhadoval budouc├¡ n├íklady (spot┼Öebu jsem vyn├ísobil aktu├íln├¡ tr┼¥n├¡ cenou, topn├í sez├│na byla je┼ít─ø k tomu v tom vy├║─ìtov├ín├¡ rozp┼»lena tak ne┼íikovn─ø…). Av┼íak je┼ít─ø tehdy se mi to nezd├ílo tak ┼ípatn├®.

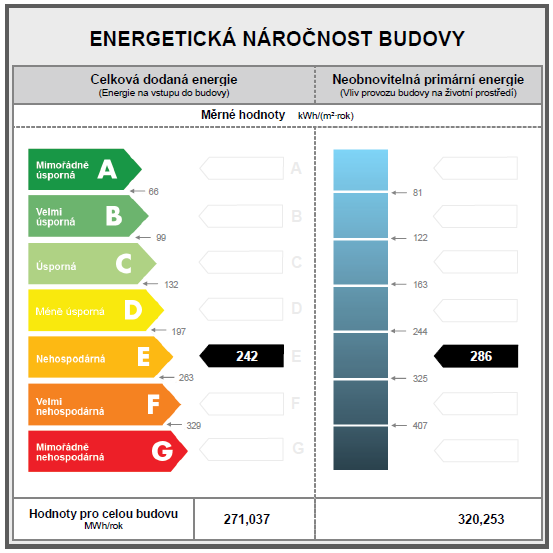

Dodate─ìn─ø se m─ø rozsv├¡til maj├ík, a┼¥ kdy┼¥ jsem si otev┼Öel PENB, ten zbyte─ìn├¢ dokument, kter├¢ prod├ívaj├¡c├¡ mus├¡ ze z├íkona p┼Öi prodeji kupuj├¡c├¡mu poskytnout, ale obvykle ho nikdo ne─ìte a b─ø┼¥n─ø se nedod├ív├í.

Na t├®to ilustra─ìn├¡ uk├ízce je orienta─ìn├¡ hodnota spot┼Öeby budovy 271 MWh. Pokud bych nakupoval plyn za 4 tis. K─ì za MWh, pak by se dan├¢ d┼»m mohl vyt├íp─øt za NEUV─Ü┼ÿITELN├Ø MILION KORUN ro─ìn─ø (271 * 4000). V ten moment pochop├¡te, ┼¥e to je ─ì├ístka, kterou nikdo a nikdy nezaplat├¡, a pokud takov├® ceny budou v budoucnu, je d┼»m odsouzen pouze ke dv─øma cest├ím:

- Brut├íln├¡ energetick├® ├║spory – velmi n├íkladn├®. A o to v├¡ce, kdy┼¥ je d┼»m um├¡st─øn v pam├ítkov├® ─ì├ísti.

- Opu┼ít─øn├¢ d┼»m – energie zde budou tak drah├®, ┼¥e sou─ìasn├¡ n├íjemn├¡ci odejdou, a nov├¡ nep┼Öijdou. Pokud se opust├¡ t┼Öeba jen p├ír bytov├¢ch jednotek, budou se muset o ten n├íklad o to v├¡ce pod─ølit ti zb├¢vaj├¡c├¡ obyvatel├® domu, proto┼¥e je nebudou vyt├íp─øt sousedi. Spir├íla vedouc├¡ ke „game over“.

Po bud├¡─ìku, kter├¢ po m─ø p┼Öedstavovalo shl├®dnut├¡ PENB, jsem si vy┼¥├ídal dal┼í├¡ a dal┼í├¡ vy├║─ìtov├ín├¡ za plyn, a zrekonstruoval tak celkovou skute─ìnou energetickou n├íro─ìnost budovy a dosp─øl k rozhodnut├¡, ┼¥e za t─øchto podm├¡nek nen├¡ mo┼¥n├® obchod realizovat.

Nab├¡dl jsem prod├ívaj├¡c├¡m ve v├¢sledku ni┼¥┼í├¡ kupn├¡ cenu s vysv─øtlen├¡m situace, av┼íak odm├¡tli (nepot┼Öebovali prodat).

Jakkoliv bych dnes, v listopadu 2022, byl ji┼¥ trochu optimisti─ìt─øj┼í├¡ ohledn─ø sou─ìasn├¢ch i budouc├¡ch cen plynu, tak p┼Öesto se jedn├í o docela rizikovou investici, kter├í bude vy┼¥adovat dal┼í├¡ injekci pen─ø┼¥ do energetick├¢ch ├║spor.

Zvl├ídnout spr├ívn─ø posoudit kupovanou nemovitost nemus├¡ b├¢t pro m├®n─ø zku┼íen├® investory jednoduch├®. Poskytuji proto konzultace pro realitn├¡ investory, ve kter├¢ch sd├¡l├¡m sv├® zku┼íenosti, know-how a ┼íet┼Ö├¡m investor┼»m pen├¡ze.

Rekonstrukce bytu: Zm─øna dispozice a proveden├¡ do TOP stavu

Rok 2022 na trhu nemovitost├¡ byl ve znamen├¡ vrchol├¡c├¡ m├ínie a n├ísledn├¢ docela rychl├¢ konec mejdanu, zejm├®na d├¡ky rostouc├¡m ├║rokov├¢m sazb├ím.

S├ím jsem letos nakoupil v prvn├¡ polovin─ø roku n─økter├® nemovitosti s c├¡lem zrekonstruovat a prodat je s mar┼¥├¡ nav├¡c. V├¢nosy na n├íjmech (relativn─ø k hodnot─ø nemovitost├¡) klesly na historick├í minima a ├║rokov├® sazby postupn─ø rostly. Byl tedy vhodn├¢ ─ìas na ├║pravu strategie.

Jeden takov├¢ kousek jsem si p┼Öipravil. Provedli jsme n├íkladnou rekonstrukci (rekonstrukce d─øl├íme v ├Üsteck├®m kraji i pro investory!) do ┼ípi─ìkov├®ho stavu:

V r├ímci rekonstrukce jsme ud─ølali v─øt┼íinu toho, co se ud─ølat d├í ve star├®m dom─ø (nov├í kuchy┼ê, koupelna, podlahy, zdi, elekt┼Öina, stropn├¡ podhledy apod.). Zejm├®na jsme ale zm─ønili dispozici.

P┼»vodn├¡ 3+1 jsme p┼Öestav─øli na 3+kk, kter├® ale p┼Öin├í┼í├¡ n─økolik velk├¢ch v├¢hod:

- Propojili jsme p┼»vodn├¡ ob├¢vac├¡ pokoj s lo┼¥nic├¡, ─ì├¡m┼¥ n├ím vznikl gigantick├¢ ob├¢vac├¡ pokoj, do kter├®ho jsme um├¡stili rohovou kuchy┼êskou linku. To prost─ø chcete – ob├¢vac├¡ pokoj je srdce dom├ícnosti, kde rodina tr├ív├¡ nejv├¡ce ─ìasu. Dostatek m├¡sta je velk├¢m plusem.

- P┼»vodn├¡ kuchy┼ê jsme p┼Öed─ølali na lo┼¥nici/pokoj pro d─øti. Odd─ølen├í kuchy┼ê u┼¥ tolik nefr─ì├¡, jakkoliv m─ø p┼Öekvapil v├¢sledek ankety na m├®m Twitteru, kde 46 % lid├¡ se vyslovilo k preferenci samostatn├® kuchyn─ø.

- P┼»vodn├¡ prostornou ┼íatnu u vchodov├¢ch dve┼Ö├¡ jsme zm─ønili na ┼íatnu n├íle┼¥├¡c├¡ k lo┼¥nici, kterou pravd─øpodobn─ø budou vyu┼¥├¡vat rodi─ìe. Do ┼íatny jsme nechali vyrobit vestavnou sk┼Ö├¡┼ê na oble─ìen├¡ na m├¡ru. To je tah├ík na ka┼¥dou ┼¥enu ƒÖé

- Spojili jsme WC a koupelnu – zde bohu┼¥el nebylo zbyt├¡. U rodinn├®ho bydlen├¡ je lep┼í├¡ m├¡t odd─ølen├® WC od koupelny, ale p┼»vodn├¡ koupelny – takov├® nudle – jsou tak mali─ìk├®, ┼¥e neumo┼¥┼êuj├¡ modern├¡ proveden├¡. A v┼»bec… kdo by se cht─øl koupat v nudli?

Porovnání dispozic na orientačních vÛkresech ve SweetHome:

Stejn├® zamy┼ílen├¡ o dispozici bytu prov├íd├¡me u ka┼¥d├® rekonstrukce, kdy hled├íme nejlep┼í├¡ mo┼¥n├® vyu┼¥it├¡ oproti dispozici, kterou n├ím soudruh p┼»vodn─ø postavil.

Se zpomaluj├¡c├¡m trhem nemovitost├¡ jsem se v z├ív─øru rozhodl, ┼¥e uveden├¢ byt um├¡st├¡m na n├íjemn├¡ trh m├¡sto p┼»vodn─ø pl├ínovan├®ho prodeje. Mo┼¥n├í bych nemusel dos├íhnout po┼¥adovan├®ho zisku, pop┼Ö. by to trvalo ne├║m─ørn─ø dlouho.

Na pron├íjmy je zbyte─ìn─ø a┼¥ moc dob┼Öe a draze vybaven├¢, ale povedlo se n├ím jej zakr├ítko pronajmout za nadstandardn├¡ n├íjem zn├ím├®mu, a tak jsem dos├íhl v├¢nosu, se kter├¢m jsem ve v├¢sledku spokojen.

Pokud p┼Öem├¢┼íl├¡te o posunut├¡ sv├¢ch byt┼» v ├Üsteck├®m kraji na vy┼í┼í├¡ level perfektn├¡ rekonstrukc├¡, napi┼íte mi!

Investi─ìn├¡ tip na sou─ìasnou inflaci v krizov├® dob─ø – co vynese pen├¡ze?

V m├® soci├íln├¡ bublin─ø st├íle ┼Öe┼í├¡me co je ide├íln├¡ investice pro sou─ìasnou dobu. Inflace je na dvoucifern├®m ─ì├¡sle a drtiv├í v─øt┼íina investi─ìn├¡ch aktiv nep┼Öin├í┼í├¡ v├¢nos, kter├¢ by ji p┼Öekonal. V tomto ─ìl├ínku v├ím chci nab├¡dnout tip (ne investi─ìn├¡ radu :)), kter├¢ m┼»┼¥e vyd─ølat bal├¡k.

Porazit ve v├¢nosu sou─ìasnou inflaci je fakt t─ø┼¥k├®. Akcie dol┼», kryptom─øny dol┼», nemovitosti u┼¥ pomalu n├ísleduj├¡ – ano, i j├í ji┼¥ nyn├¡ vid├¡m, ┼¥e trh s nemovitostmi p┼»jde o n─øco dol┼». Ale o tom jindy.

Nejen za─ì├¡naj├¡c├¡ investo┼Öi ─ìasto ┼Ö├¡kaj├¡: ÔÇ£To mi ale nepokryje ani inflaciÔǪÔÇØ. Zkr├ítka, v t├®to situaci re├íln─ø bohatnout je n├íro─ìn├® a nen├¡ to ostuda, kdy┼¥ se to neda┼Ö├¡. A┼Ñ u┼¥ investujete do ─ìehokoliv, berte to jako zm├¡rn─øn├¡ vlivu inflace na va┼í├¡ pen─ø┼¥enku. Nen├¡ d┼»le┼¥it├®, jak moc zchudla va┼íe koza. Je d┼»le┼¥it├®, aby va┼íe koza zchudla m├®n─ø ne┼¥ sousedova ƒÖé

Kdy┼¥ za─ìal tehdy Bitcoin dramaticky r┼»st v jeho n─økolika vln├ích, v┼¥dycky se mi ┼ípatn─ø spalo s v─ødom├¡m, ┼¥e mi ujel vlak. A ┼¥e bych si p┼Ö├íl, abych m─øl informace nebo n├ípad, kter├¢ m─øl n─økdo jin├¢ a j├í ne. Tak dnes pro v├ís m├ím tip na na relativn─ø kr├ítkodobou investici, kter├í by mohla vyn├®st n├ísobky. A nebo taky samoz┼Öejm─ø ne ƒÖé

Na Ukrajin─ø zu┼Ö├¡ v├ílka, kter├í mo┼¥n├í jen tak neskon─ì├¡. Putin celkov─ø za┼¥├¡v├í dost ne├║sp─øch┼», ale p┼Öesto m├í finance i kapacity, aby tu v├ílku takto n─øjak├¢ ─ìas dr┼¥el. Nedok├í┼¥u posoudit, jak to ve v├¢sledku dopadne. B├¢t Putinem, tak v moment─ø ztr├ícej├¡c├¡ p┼»dy pod nohama oslab├¡m Evropu nev├¡dan├¢m zp┼»sobem – ut├íhnu kohoutek od plynu. To je re├íln├í hrozba, kter├í se objevuje a pro p┼Ö├¡padn├® vyjedn├ív├ín├¡ o m├¡ru to bude velmi u┼¥ite─ìn├í ÔÇ£konkuren─ìn├¡ v├¢hodaÔÇØ. Takov├® eso v ruk├ívu.

V takov├® situaci by se mohlo st├ít, ┼¥e p┼Ö├¡stup k plynu bude regulovan├¢ nebo velmi omezen├¢, a┼Ñ u┼¥ pro podniky nebo ob─ìany. Ze z├ísobn├¡k┼» celou zimu prost─ø nevy┼¥ijeme, zejm├®na pokud bude zima tvrd├í.

Proto se domn├¡v├ím, ┼¥e m┼»┼¥e d├ívat smysl investovat do z├ísob substitut┼» plynov├®ho vyt├íp─øn├¡ (alternativn─ø oh┼Ö├¡v├ín├¡ pokrm┼»). Dom┼» (rodinn├¢ch i bytov├¢ch), kter├® maj├¡ plynov├¢ kotel, je mraky. Pokud p┼Öestanou topit, pak nemaj├¡ ┼¥├ídnou jinou alternativu, jak z├¡skat teplo, ne┼¥li p┼Öes

- elektrick├í vyt├íp─øn├¡,

- spalov├ín├¡ tuh├¢ch paliv (mo┼¥n├í i pneumatik a jin├®ho odpadu).

Substituty mysl├¡m z oblasti elektriky zejm├®na infrapanely, p┼Ö├¡motopy, akumula─ìn├¡ kamna. U spalov├ín├¡ tuh├¢ch paliv p┼»jde o kotle a kom├¡nov├® komponenty.

Pokud lid├® v Evrop─ø najednou za─ìnou vykupovat masivn─ø tyto substituty, stejn─ø jako ned├ívno rou┼íky v celosv─øtov├®m pod├ín├¡, stane se co? Okam┼¥it─ø zmiz├¡ z trhu. A to bude znamenat co? Jejich ceny budou let─øt do v├¢┼íin. Kdy┼¥ budete m├¡t v byt─ø 5┬░C, tak prost─ø za ten p┼Ö├¡motop klidn─ø 20 tis. d├íte. A ne ┼¥e ne. Prost─ø ho koup├¡te.

A pokud se to nestane, tak m├íte plnou gar├í┼¥ z├ísob, kter├® s trochou pr├íce a vlivem inflace t┼Öeba prod├íte je┼ít─ø l├®pe, ne┼¥ jste je koupili. Berte to v nads├ízce. Douf├ím, ┼¥e se to nestane, ale informace jste m─øli :))

Sweet Home 3D: Program na modelování půdorysů

Nen├¡ nic hor┼í├¡ho ne┼¥ vym├¢┼ílet a zakreslovat p┼»dorys nemovitosti na pap├¡r. Ka┼¥d├í v─øt┼í├¡ ├║prava znamen├í, ┼¥e dosavadn├¡ n├ívrh m┼»┼¥u zmuchlat a za─ì├¡t odznovu. Dodr┼¥ovat spr├ívn├® m─ø┼Ö├¡tko v ru─ìn├¡m n├íkresu je docela d┼Öina, a o to v├¡ce, kdy┼¥ nen├¡ po ruce ─ìtvere─ìkovan├¢ pap├¡r.

Na┼ít─øst├¡ existuj├¡ softwary na modelov├ín├¡. Dnes v├ím chci p┼Öedstavit Sweet Home 3D, kter├¢ pou┼¥├¡v├ím j├í. Charakterizoval bych jej ve stru─ìnosti takto:

- je zcela zadarmo,

- spíše pro jednodušší modelování, avšak rozšiřitelnÛ o spoustu doplňků,

- a hlavn─ø: vhodn├¢ i pro ty, kte┼Ö├¡ nejsou vyslou┼¥il├¡ aj┼Ñ├íci – d├í se nau─ìit za p├ír hodin pr├íce s aplikac├¡.

Projektanti a stava┼Öi bezpochyby ocen├¡, pokud p┼Öijdete se z├ím─ørem projektu, kter├¢ budete m├¡t alespo┼ê poloprofesion├íln─ø zpracovan├¢. U┼¥ v pr┼»b─øhu modelov├ín├¡ sami odhal├¡te nedostatky v├ími zam├¢┼ílen├®ho ┼Öe┼íen├¡, jeliko┼¥ v├ím 3D model vznik├í pod rukama. Lze si jej takto prohl├®dnout ze v┼íech stran a pochopit, kde je ─Å├íbel v detailu.

Ovládání

- Kurzor na posouvání elementů.

- Ruka na posouvání obrazovky.

- Stavba zdí.

- Tvorba podlah.

- Tvorba čar a šipek.

- Vytváření kót.

- Přidávání textu.

Do vytvo┼Öen├®ho modelu m┼»┼¥ete um├¡s┼Ñovat p┼Öedm─øty z lev├®ho sloupce z galerie vybaven├¡:

Designov─ø se sice galerie p┼Öedm─øt┼» zasekla v 90. letech, ale rozm─ørov─ø to odpov├¡d├í a d├í se p┼Ö├¡padn─ø postahovat a do programu dodat roz┼í├¡┼Öen├® vybaven├¡.

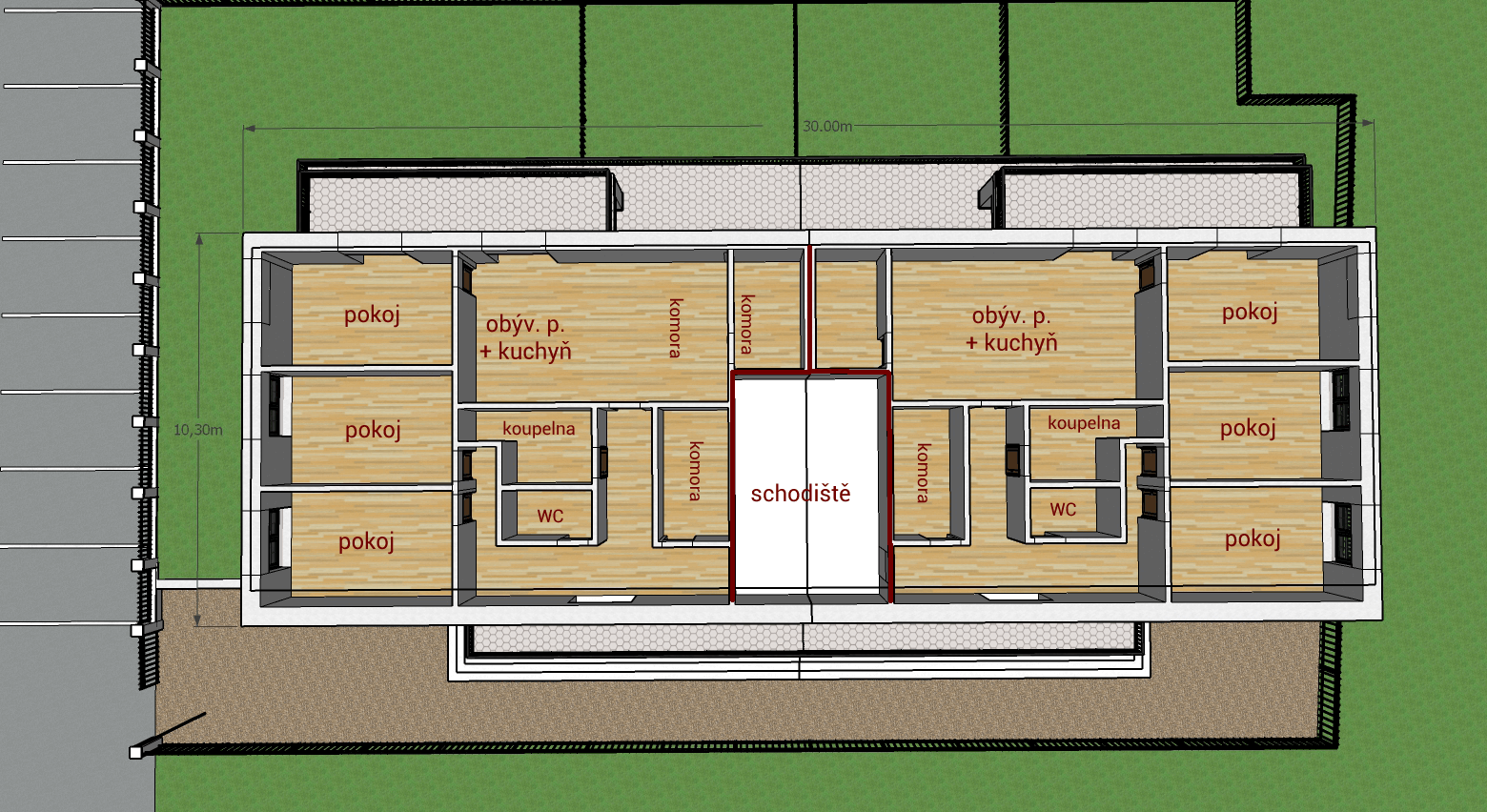

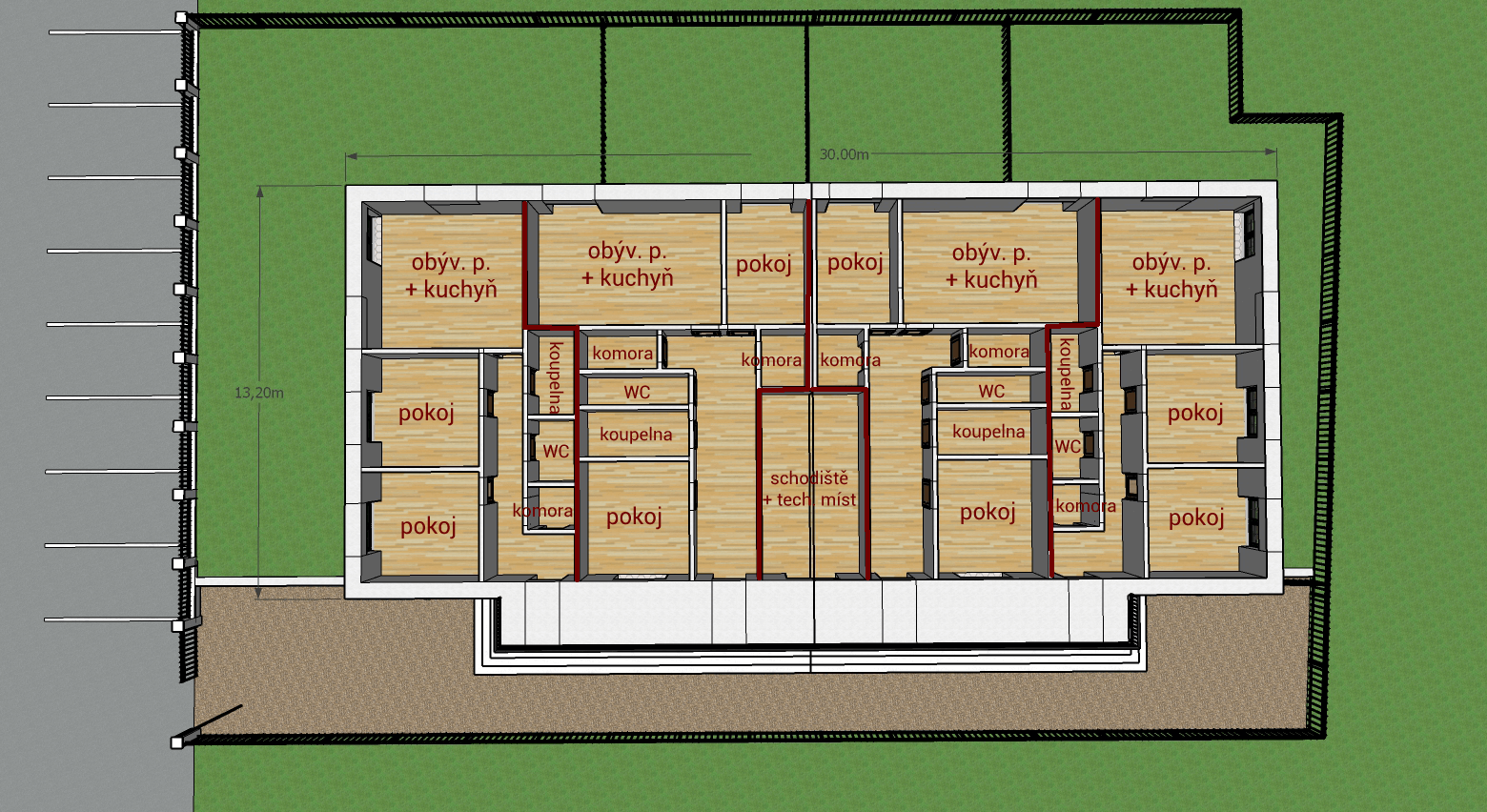

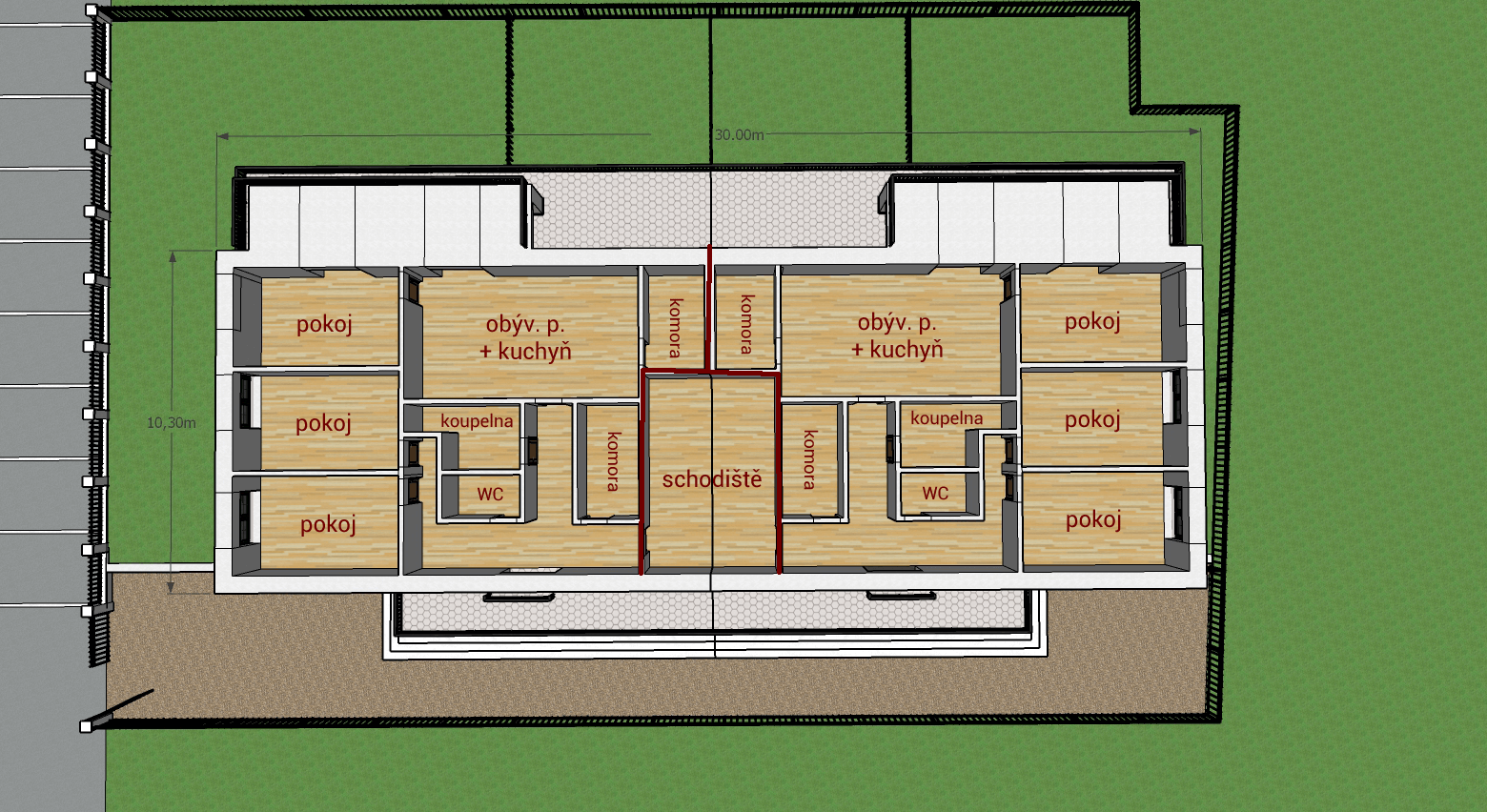

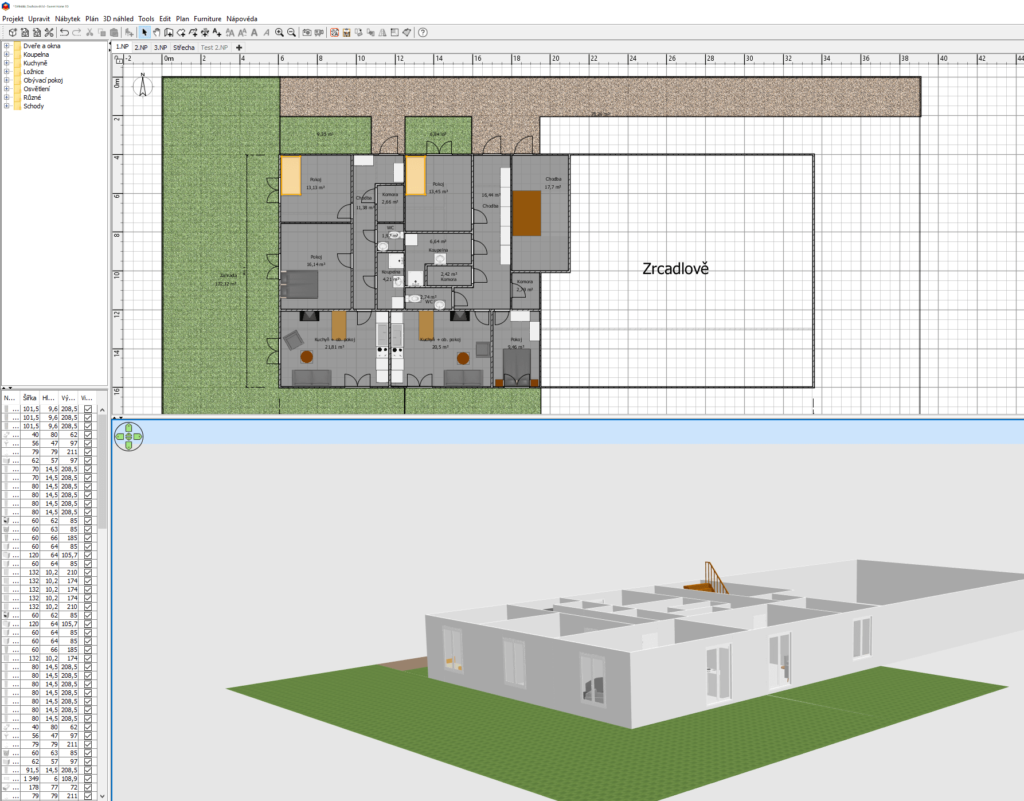

V ─ìl├ínku o n├ívrhu designu bytov├®ho domu jsem si takto vytvo┼Öil n├ísleduj├¡c├¡ model, se kter├¢m jsem d├íle p┼Öi┼íel za design├®rem, kter├¢ to p┼Öepracoval a vyladil v aplikaci pro profesion├íly SketchUp, co┼¥ je u┼¥ software na vy┼í┼í├¡ ├║rovni.

Tip: Sestavuji si modely i u b─ø┼¥n├¢ch rekonstrukc├¡ byt┼». Hod├¡ se m├¡t v po─ì├¡ta─ìi model s v├¢m─ørami. L├®pe se pak nap┼Ö. vyb├¡r├í kuchy┼êsk├í linka nebo po─ì├¡t├í metr├í┼¥ odveden├® pr├íce ┼Öemesln├¡ky.

Funguje podání vkladovÛch listin na katastr s elektronickÛm podpisem?

M├ím r├íd po─ì├¡ta─ìe jako pracovn├¡ n├ístroj. ┼áet┼Ö├¡ mi ─ìas a brut├íln─ø zvy┼íuj├¡ efektivitu pr├íce. V┼íude opakuji: ÔÇ×Sna┼¥├¡m se nikam nechodit a v┼íe ┼Öe┼í├¡m od po─ì├¡ta─ìe na d├ílku.ÔÇ£ P┼Öed ka┼¥dou ÔÇ×vych├ízkouÔÇ£ si to tedy dob┼Öe rozmysl├¡m, a napl├ínuji si ide├íln─ø v├¡ce v─øc├¡ najednou. Tentokr├ít v┼íak nastal ─ìas i na m├® prvn├¡ pod├ín├¡ listin do katastru nemovitost├¡ ─ìist─ø elektronickou formou. ÔÇ×Prima, u┼íet┼Ö├¡m za po┼ítovn├® a je┼ít─ø uspo┼Ö├¡m ─ìas.ÔÇ£ ┼Öekl jsem si.

M├ím jeden byt, kter├¢ jsem nabyl i s p┼Öedkupn├¡m pr├ívem m─østa, kter├® si ho tam dalo p┼Öi privatizaci byt┼», aby tehdy nab├¢vaj├¡c├¡ vlastn├¡ci z├¡skan├¢ byt za p├ír drobn├¢ch (des├¡tky tis├¡c korun) obratem na trhu neprodali za n├ísobky. Toto p┼Öedkupn├¡ pr├ívo u┼¥ ale pominulo, a tak je ten spr├ívn├¢ ─ìas jej vym├íznout z listu vlastnictv├¡ a nemovitost tak ud─ølat ─ìistou, nap┼Ö. pro zaji┼ít─øn├¡ bankovn├¡ho ├║v─øru.

V├¢maz p┼Öedkupn├¡ho pr├íva v┬átomto p┼Ö├¡pad─ø m┼»┼¥e prob─øhnout jednostrann─ø podepsanou listinou (ÔÇ×Prohl├í┼íen├¡ vlastn├¡ka o z├íniku p┼Öedkupn├¡ho pr├íva uplynut├¡m ─ìasuÔÇ£), kterou mi p┼Öipravila advok├ítka. Vypad├í to tedy na ide├íln├¡ situaci, jak to ozkou┼íet.

Elektronick├¢ podpis od certifika─ìn├¡ autority ─îesk├® Po┼íty PostSignum pro podepisov├ín├¡ dokument┼» m├ím ji┼¥ roky, ale p┼Öi b─ø┼¥n├¢ch n├íkupech nemovitost├¡ je vz├ícnost, kdy┼¥ ho m├í i protistrana (b─ø┼¥n├¢ ─ìlov─øk). Nav├¡c banky ani takov├® listiny ─ìasto neakceptuj├¡, tak┼¥e mus├¡me stejn─ø v┼íe pap├¡rem, i kdyby ├║─ìastn├¡ci smluv podpisy m─øli.

Elektronick├¢ podpis standardn─ø pou┼¥├¡v├ím p┼Öi komunikaci s ├║┼Öady, pro ov─ø┼Öen├¡ toto┼¥nosti na dra┼¥ebn├¡ch port├ílech ─ìi podepisov├ín├¡ pojistn├¢ch smluv s m├¢m makl├®┼Öem na pojistky. Nyn├¡ jsem se pokusil ov─ø┼Öit na p┼Ö├¡slu┼ín├®m katastru, jestli mi vlastn─ø takovou vkladovou listinu, zm├¡n─øn├® Prohl├í┼íen├¡, akceptuj├¡ jako validn├¡ vkladov├¢ dokument s m├¢m elektronick├¢m podpisem.

Na teplick├®m katastru to nev─ød─øli, tak m─ø p┼Öesm─ørovali na ├║steck├¢ katastr (ÔÇ×centr├ílaÔÇ£ pro ├Üsteck├¢ kraj), kde pr├¢ u fyzick├¢ch osob ud─ølaj├¡ takov├¢ch vklad┼» maxim├íln─ø p─øt do roka. Sami mi nebyli schopni sd─ølit, zdali listina podepsan├í elektronicky projde, i s┬áohledem na r┼»zn├® typy podpis┼» (certifik├ít┼») atd.

Domluvili jsme se, ┼¥e jim datovkou po┼ílu listinu s n├ívrhem na vklad, a oni ho zkontroluj├¡. Podle toho, jestli ta listina bude validn├¡, tak mi sd─øl├¡ v├¢sledek (nestandardn├¡ postup). Kdy┼¥ to neprojde, poplatek nezaplat├¡m, a vklad propadne.

P┼Öekvapen├¡ se nekonalo. Bohu┼¥el vklad neprojde ani s┬áelektronick├¢m podpisem, kter├¢ pr├¢ nezaru─ìuje autenticitu dokumentu. M├ím tedy sm┼»lu a budu muset vyu┼¥├¡t b─ø┼¥n─øj┼í├¡ch zp┼»sob┼» pod├ín├¡.

Je toti┼¥ pot┼Öeba dokument je┼ít─ø ov─ø┼Öit ─ìasov├¢m raz├¡tkem, co┼¥ je rovn─ø┼¥ placen├¢ produkt. Nejlevn─øj┼í├¡ varianta raz├¡tek stoj├¡ 847 K─ì s┬áDPH za 350 raz├¡tek. Vzhledem k┬átomu, jak ─ìasto bych jej pot┼Öeboval, tak se mi v┼»bec nevyplat├¡ tento produkt kupovat.

Elektronick├® pod├ín├¡ lze tedy nakonec ud─ølat p┼Öes autorizovanou konverzi na CzechPointu nebo p┼Öes advok├íta, ale to u┼¥ je jednodu┼í┼í├¡ prost─ø pap├¡ry d├ít do ob├ílky a poslat po┼ítou na p┼Ö├¡slu┼ín├® katastr├íln├¡ pracovi┼ít─ø.

Jak si (ne)vybrat tepeln├® ─ìerpadlo?

Na jednom sv├®m st┼Öedn─ø velk├®m bytov├®m dom─ø m├ím tepeln├® ─ìerpadlo vzduch-voda, kter├® mi zaji┼í┼Ñuje oh┼Öev topn├® vody i u┼¥itkov├® vody (pro koup├ín├¡). Funguje dob┼Öe. N├íklady a┼¥ doposavad – aspo┼ê v ├®┼Öe levn├¢ch energi├¡ – byly opravdu sympatick├®.

─îerpadlo, toho ─ìasu krout├¡c├¡ svou 14. sez├│nu, po┼Ö├¡dil p┼»vodn├¡ majitel objektu, od kter├®ho jsem d┼»m koupil.

R├íd zprost┼Öedkuji svou zku┼íenost, jak nevyb├¡rat ─ìerpadlo. S t├¡m m├¢m nen├¡ vlastn─ø ┼¥├ídn├¢ probl├®m. ┼álape jako hodinky (┼Ñuk ┼Ñuk), zat├¡m nem─ølo ┼¥├ídnou poruchu. Probl├®mem je v┼íak servis.

Vyr├íb├¡ a montuje jej ─ìesk├í firma z Moravy bez s├¡t─ø servisn├¡ch technik┼» po republice. Pokud tedy pot┼Öebuji ud─ølat servisn├¡ prohl├¡dku ─ìi vym─ønit olej, pak mus├¡ technik jet p┼Öes celou republiku, aby ├║kon provedl. Za tento v├¢jezd si firma ├║─ìtuje cestovn├®, co┼¥ d─øl├í aktu├íln─ø 13 tis. V p┼Ö├¡pad─ø, ┼¥e spoj├¡ v├¡ce z├íkazn├¡k┼» v Severn├¡ch ─îech├ích, tak to stoj├¡ m├®n─ø, ale zase plat├¡te ubytov├ín├¡ technikovi. A na term├¡n ─ìek├íte t┼Öeba p┼»l roku.

Nejhor┼í├¡ situace bude, ji┼¥ si to ┼¥iv─ø p┼Öedstavuji, t┼Öeba n─økdy v mraziv├® ─ì├ísti p┼Ö├¡┼ít├¡ zimy, a┼¥ bude m├¡t ─ìerpadlo n├íhlou z├ísadn├¡ poruchu. T─ø┼¥ko firma zru┼í├¡ v┼íechny aktivity kv┼»li m─ø a pojedou p┼Öes celou republiku na opravu. I kdy┼¥… jak se ┼Ö├¡k├í, v┼íechno je o pen─øz├¡ch.

Asi je pot┼Öeba pot┼Öeba n├íjemn├¡ky upozornit, aby si po┼Ö├¡dili tepl├¢ fe┼ín├¢ svetr a u┼ítrikovali si vln─øn├® pono┼¥ky.

Z├íjemc┼»m o technologii, jako je tato (ale i ┼Öada dal┼í├¡ch, m┼»┼¥e to b├¢t sol├írn├¡ elektr├írna, slo┼¥it─øj┼í├¡ kotelna apod.) bych doporu─ìil vyb├¡rat dodavatele technologie nejen s ohledem na instala─ìn├¡ cenu, ale hlavn─ø na cenu a dostupnost servisu. Pokl├ídal bych si tyto ot├ízky:

- Bude tu firma za 5/10 let?

- Kolik instalac├¡ maj├¡ za sebou? Zkou┼í├¡ si nov├® odv─øtv├¡ a za rok to zabal├¡ nebo to u┼¥ d─ølaj├¡ 10 let, a jsou tak ov─ø┼Öen├¡?

- Mohu si vybrat z v├¡ce dodavatel┼» dan├® zna─ìky technologie v m├®m okol├¡?

Stejn├¢ p┼Ö├¡stup plat├¡ i v IT oblasti, kde je z├íkazn├¡k rukojm├¡ sv├®ho dodavatele („vendor lock in„). Nebu─Åte tedy rukojm├¡.

Technick├¢ stav kupovan├¢ch byt┼» a jejich skryt├® vady

V n─økolika video rozhovorech jsem u┼¥ n─økolikr├ít zm├¡nil, ┼¥e byty kupuji ─ìasto od stolu, ┼¥e se na n─ø nejezd├¡m d├¡vat. To hodn─ø pramen├¡ z toho, ┼¥e:

- Kupuji podle ceny. S dobrou cenou koup├¡m i n─øco, co m├í n─øjak├®ho technick├®ho „┼íotka“. S dobr├¢m n├íkupem zbydou pen├¡ze i na p┼Ö├¡padn├® opravy.

- Libuji si v rujn├ích – bytech nebo domech, kter├® jsou ve stavu takov├®m, jak je na┼íi p┼Öedci postavili. U panel├íkov├¢ch byt┼» to jsou t┼Öeba byty s umakartov├¢m j├ídrem a modr├¢m linem na podlaze. T┼Öeba n─øco takov├®ho:

Pokud kupuji byty, kter├® u┼¥ jejich dosavadn├¡ majitel├® v pr┼»b─øhu let zvelebovali nejl├®pe sv├®pomoc├¡ a per partes, pak jsem trochu ostra┼¥it├¢. ┼ÿemeslo je odborn├í discipl├¡na a mezi n├ími je spousta t─øch, kte┼Ö├¡ maj├¡ ambice b├¢t hobby ┼Öemesln├¡ky, ale v├¢sledek je pak ─ìasto pr┼»┼ívih.

P┼Ö├¡b─øh 1: U na┼í├¡ investorky, kter├® spravujeme portfolio, jsme p┼Öesn─ø takov├¢ kousek nyn├¡ ┼Öe┼íili. Byt pro┼íel v pr┼»b─øhu let docela kreativn├¡ p┼Öestavbou p┼»vodn├¡ch vlastn├¡k┼». Byt jsme sehnali za slu┼ínou cenu, ale nyn├¡ nastal probl├®m – soused├® pod n├ími si za─ìali st─ø┼¥ovat na vyt├íp─øn├¡ z koupelny. Z na┼í├¡ strany se na na┼íem byt─ø vyst┼Ö├¡dalo p├ír ┼Öemesln├¡k┼». Nikdo moc nev─ød─øl co s t├¡m.

A┼¥ t┼Öet├¡ ┼Öemesln├¡k zjistil, ┼¥e probl├®m je za obkladem (dla┼¥di─ìkami). Tak┼¥e musel rozb├¡t kus obkladu a z├ívadu opravit. Co┼¥ je moc prima, proto┼¥e m├íte rozbit├¢ obklad, ke kter├®mu nem├íte n├íhradn├¡ kusy. Zjistili jsme, ┼¥e trubka pro odpad byla p┼Ö├¡li┼í ┼íirok├í (m├í tendenci se zan├í┼íet) a dokonce trochu v protisp├ídu – voda tedy neodt├®kala a hromadila se v m├¡st─ø, kde je spoj. A samoz┼Öejm─ø p┼Öes spoj za─ìala t├®ct.

P┼Ö├¡b─øh 2: Dal┼í├¡ specialitku jsme ┼Öe┼íili u na┼íeho jin├®ho investora, kter├®mu spravujeme byt. Situace: ─îerstv─ø koupen├¢ byt, obsadili jsme byt n├íjemn├¡kem. V┼íechno dobr├¢, v┼íechno jede. Pak se ale n├íjemnice ozvala, ┼¥e j├¡ nefunguje pra─ìka, ┼¥e „jen cvakla“. Kolega, shodou okolnost├¡ elektrik├í┼Ö, se jel na v─øc pod├¡vat a resum├®:

„F├íze je zapojen├í nejen m├¡sto pracovn├¡ho vodi─ìe (na druh├® stran─ø), ale dokonce na zemn├¡c├¡m kol├¡ku z├ísuvky, kter├®ho se lze kdykoliv dotknout. Dal┼í├¡m extr├®m je, ┼¥e plechov├¢ obal spot┼Öebi─ìe b├¢v├í uzemn─øn pr├ív─ø na zemn├¡c├¡ kol├¡k, tud├¡┼¥ cel├¢ plechov├¢ obal pra─ìky mohl b├¢t teoreticky pod proudem. Sta─ìilo by, aby se n─økdo o pra─ìku op┼Öel a ne┼ít─øst├¡ mohlo b├¢t na sv─øt─ø.“

Elekt┼Öina je obecn─ø hodn─ø podce┼êovan├í v n├íjemn├¡ch bytech investor┼». Necht─øj├¡ moc investovat do byt┼» nazp─øt. Pravideln─ø v├¡d├íme byty, kde nefunguje polovina z├ísuvek a nebo skr├¢vaj├¡ lidovou tvo┼Öivost, jako v tomto p┼Ö├¡pad─ø.

Zat├¡m jsme to nikdy neud─ølali, ale v obou p┼Ö├¡padech se m┼»┼¥e jednat o skryt├® vady, kter├® nebylo p┼Öed koup├¡ mo┼¥n├® re├íln─ø ov─ø┼Öit. Tyto opravy si s sebou nesou nezanedbateln├® n├íklady a budeme mo┼¥n├í, po dohod─ø s na┼íimi investory, n├írokovat ├║hrady oprav po prod├ívaj├¡c├¡ch.

V inzerci je mnoho byt┼», kter├® vypadaj├¡ dob┼Öe, docela na─ìan─ìan─ø, ale pod povrchem to m┼»┼¥e b├¢t nale┼ít─øn├í b├¡da, kterou nen├¡ mo┼¥no ov─ø┼Öit p┼Öed n├íkupem. Proto m├ím r├íd rujny, kter├® si zrekonstruujeme od A do Z. O rekonstrukc├¡ch se v├¡ce rozep├¡┼íu v budoucnu. Ale i p┼Öesto v┼íechno: Za dobrou cenu kupuju! ƒÖé

Odborn├® pr├íce by m─øly d─ølat odborn├¡ci. P├ínov├®, pokud v├ís va┼íe drah├í polovi─ìka tla─ì├¡ do dom├íc├¡ch oprav, je toto t├¡m spr├ívn├¢m d┼»vodem, pro─ì tyto opravy je┼ít─ø na n─øjak├¢ ─ìas odlo┼¥it :)) D├ímy prominou.

Pro─ì je ├║rok a┼¥ na 3. m├¡st─ø d┼»le┼¥itosti p┼Öi v├¢b─øru hypot├®ky?

Rozhodov├ín├¡ o volb─ø ├║v─øru pouze na z├íklad─ø ├║roku bych p┼Öipodobnil situaci, kdy si nov├¢ po─ì├¡ta─ì vyb├¡r├íte podle velikost pevn├®ho disku m├¡sto toho, abyste zohlednili mnohem d┼»le┼¥it─øj┼í├¡ parametry (procesor, opera─ìn├¡ pam─ø┼Ñ). Z marketingov├® hlediska to ale dob┼Öe vypad├í a je to v┼íem srozumiteln├®. Tak┼¥e to ch├ípu.

├Ürokov├í sazba je d┼»le┼¥it├í, nicm├®n─ø:

- Uplat┼êuje se jen v obdob├¡ fixace (nej─ìast─øji 3, 5 a 10 let), pak se zcela zm─øn├¡. Je to tedy v┼¥dy do─ìasn├í z├íle┼¥itost. Argument, ┼¥e za 30 let p┼Öeplat├¡m s t├¡mto ├║rokem tolik a tolik, je mimo.

- D├í se u ┼Öady banky t├®m─ø┼Ö kdykoliv zm─ønit sm─ørem dol┼» po dohod─ø s bankou, kter├® vyhroz├¡m refinancov├ín├¡m jinam, ─ìi p┼Ö├¡mo skute─ìn├¢m refinancov├ín├¡m do jin├® banky, a to i po dobu fixace. Zde mus├¡me pod─økovat spot┼Öebitelsk├®mu z├íkonu, kdy si spot┼Öebitel├® s bankami mohou hr├ít jako ko─ìka s my┼í├¡ a bez v├¢razn─øj┼í├¡ch sankc├¡ refinancovat star├® ├║v─øry za nov├®.

Aktu├íln─ø jsou sazby u nov├¢ch ├║v─ør┼» vysok├®. Jakmile tedy p┼»jdou sazby dol┼», polet├¡m do bank s v├¢hru┼¥kou odchodu.

Osobn─ø ┼Öad├¡m parametry ├║v─øru dle d┼»le┼¥itosti v p┼Öibli┼¥n─ø n├ísleduj├¡c├¡m po┼Öad├¡:

- LTV (loan to value). Hodnota ├║v─øru versus hodnota z├ístavy. Ovlivn├¡, kolik pen─øz mi vlastn─ø banka p┼»j─ì├¡ a kolik mus├¡m vyt├íhnout ze sv├® kapsy.

- Splatnost. ─î├¡m del┼í├¡ splatnost, t├¡m ni┼¥┼í├¡ spl├ítka a t├¡m lep┼í├¡ cashflow. Hlavn├¡ rozd├¡l je zejm├®na u komer─ìn├¡ch ├║v─ør┼» (pro firmy), kde banky obvykle nab├¡z├¡ mezi 15 a┼¥ 25 lety. 15-let├¢m ├║v─ør┼»m se sna┼¥├¡m vyh├¢bat kv┼»li cashflow.

- Úroková sazba.

- Obvykl├® n├íklady za p┼Öed─ìasn├® splacen├¡ hypot├®ky. Rozd├¡ly mezi bankami jsou propastn├® (zdrav├¡me do Komer─ìn├¡ banky). Po─ì├¡tejte s t├¡m, ┼¥e ├║v─ørov├® portfolio se mus├¡ (ne)pravideln─ø revidovat a upravovat, nap┼Ö. refinancem jinam ─ìi p┼Öed─ìasn├¢m splacen├¡m. Tak┼¥e je stejn─ø mal├í pravd─øpodobnost, ┼¥e nap┼Ö. po cel├¢ch dvacet let spl├ícen├¡ ├║v─øru nedojde k ┼¥├ídn├® zm─øn─ø.

- Pru┼¥nost a vst┼Ö├¡cnost banky p┼Öi po┼¥adavc├¡ch klienta. Nap┼Ö. mo┼¥nost bez vysok├®ho poplatku vyv├ízat nemovitost ze zaji┼ít─øn├¡ v p┼Ö├¡pad─ø, kdy zbytkov├í jistina u┼¥ umo┼¥┼êuje druhou nemovitost ze dvou vyv├ízat.

N├ízorov├í vsuvka k ├║roku a jeho fixaci: Pravideln─ø se m─ø n─økdo pt├í, jakou fixaci sazby doporu─ìuji. J├í vol├¡m 3 nebo 5 let. A┼¥ bude op─øt doba hyperlevn├¢ch ├║v─ør┼» (pod 2 %), budu br├ít 10 let.

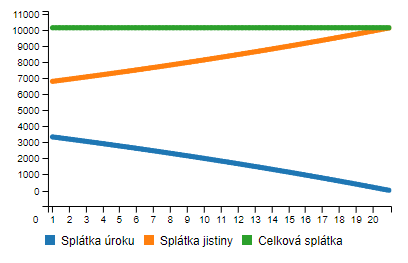

Příklad

- LTV 90 %, ├║rok 4 %, nemovitost za 1 mil. K─ì, 20 let splatnost (├║v─ørov├í kalkula─ìka)

Půjčí mi: 900 000 Kč

Ze sv├®ho mus├¡m d├ít: 100 000 K─ì

Za 3 roky fixace zaplat├¡m na ├║roku: 114 052 K─ì - LTV 60 %, ├║rok 2 %, nemovitost za 1 mil, 20 let splatnost (├║v─ørov├í kalkula─ìka)

Půjčí mi: 600 000 Kč

Ze sv├®ho mus├¡m d├ít: 400 000 K─ì

Za 3 roky fixace zaplatím na úroku: 33 822 Kč

Rozd├¡l v ├║roku za 3 roky (80 230 K─ì) nen├¡ zdaleka tak z├ísadn├¡, jako nutnost vyt├íhnout z pras├ítka v moment─ø investice o 300 tis. v├¡ce.

Porod s veden├¡m ├║─ìetnictv├¡ u pr├ívnick├® osoby na pron├íjmy

Po p┼Öesunu ─ì├ísti m├®ho portfolia z fyzick├® na pr├ívnickou osobu (s.r.o.) se mi vyno┼Öila nov├í povinnost – veden├¡ ├║─ìetnictv├¡.

Pronaj├¡mat na fyzickou osobu je legrace. V oblasti pap├¡rov├ín├¡ ─ìlov─øk vede jen da┼êovou evidenci, kterou zvl├ídne v├®st i „Franta odvedle“ jen v Excelu v p├ír sloupe─ìc├¡ch (p┼Ö├¡jmy, v├¢daje, odpisy…). U pr├ívnick├® osoby zapsan├® v obchodn├¡m rejst┼Ö├¡ku vy┼¥aduje z├íkon klasick├® ├║─ìetnictv├¡.

Zjednodu┼íuj├¡c├¡m faktorem je to, ┼¥e moje spole─ìnost na nemovitosti nen├¡ pl├ítce DPH (a tak to z┼»stane). Obecn─ø proto sta─ì├¡, zpracuje-li ├║─ìetn├¡ data jednou ro─ìn─ø a pod├í da┼êov├® p┼Öizn├ín├¡ a v├¢kazy na soud. Nen├¡ nutno p┼Öipravovat p┼Öizn├ín├¡ k DPH ka┼¥d├¢ m─øs├¡c. To u┼íet┼Ö├¡ hodn─ø starost├¡ a finance za spr├ívu ├║─ìetnictv├¡. Podot├¢k├ím, ┼¥e v m├®m portfoliu m├íme minoritu komer─ìn├¡ch nemovitost├¡, tak┼¥e by se n├ím to ani nevyplatilo s ohledem na odpo─ìty DPH na opravy apod.

M├í ├║v─øruj├¡c├¡ banka si v┼íak v r├ímci sv├®ho dohledu nad klienty ode m─ø ┼¥├íd├í ka┼¥d├¢ kvart├íl pr┼»b─ø┼¥n├® v├¢kazy (v├¢sledovka, rozvaha), aby posoudila, jak se n├ím vede. V posledn├¡m p┼»lroce lo┼êsk├®ho roku jsem podstoupil martyrium s t├¡m, abych byl schopen v├¢kazy odevzdat. Neust├íle jsem se bank├®┼Öi trapn─ø vymlouval a omlouval, ┼¥e to je┼ít─ø nen├¡ a ÔÇ£u┼¥ to ur─ìit─ø budeÔÇØ.

P┼»vodn├¡ ├║─ìetn├¡ firma, se kterou jsem jinak ji┼¥ roky spolupracoval, m─øla velmi ┼ípatn├® reak─ìn├¡ ─ìasy, nezvedali telefony… V nads├ízce, nej─ìast─øj┼í├¡ odpov─ø─Å ├║─ìetn├¡ch je ÔÇ£budeme to ┼Öe┼íit a┼¥ po 25. (dni v m─øs├¡ci), te─Å d─øl├íme na DPHÔÇØ (ch├ípu to, ka┼¥dom─øs├¡─ìn├¡ peak) ƒÖé Bylo to tr├ípen├¡. Z├írove┼ê jsem cht─øl zm─ønit jednu v─øc: Cel├¢ podnikatelsk├¢ ┼¥ivot je pro m─ø ├║─ìetnictv├¡ blackbox. N─øco, do ─ìeho nevid├¡m, co se odehr├ív├í kdesi u ├║─ìetn├¡, a kdy┼¥ po┼¥├íd├ím, dostanu d┼Ö├¡ve, ale ob─ìas taky pozd─øji, n─øjak├¢ v├¢stup – a┼Ñ tak ─ìi tak, mus├¡m ─ìekat a v─ø┼Öit tomu, co dostanu.

Tentokr├ít jsem se rozhodl, ┼¥e trv├ím na tom, aby se ├║─ìetnictv├¡ vedlo v online aplikaci, ke kter├® se mohu kdykoliv p┼Öipojit a pot┼Öebn├® v├¢kazy si st├íhnout s├ím, pop┼Ö. zkontrolovat, jak├¢ m├íme zisk, jak je co za├║─ìtov├íno apod.

Na┼íel jsem si novou ├║─ìetn├¡ firmu, se kterou jsme se rozhodli, ┼¥e ├║─ìetnictv├¡ budeme v├®st v aplikaci Eurofaktura. Mo┼¥n├í se nejedn├í o nejmodern─øj┼í├¡ nebo nejlep┼í├¡ syst├®m, ale funk─ìn─ø a cenov─ø mi vyhovuje, podpora funguje. Tak┼¥e jsme ┼íli do toho.

S novou ├║─ìetn├¡ firmou jsem se dohodl, ┼¥e si budeme data ├║─ìtovat sami, a jejich pomoc budeme vyu┼¥├¡vat v kl├¡─ìov├¢ch momentech, tj. pro kontrolu, poradenstv├¡ a pro sestaven├¡ ro─ìn├¡ch v├¢kaz┼» (zejm├®na da┼êov├í p┼Öizn├ín├¡). Ka┼¥dokvart├íln├¡ ├║─ìtov├ín├¡ bude d─ølat m├í asistentka.

Nejd┼Ö├¡ve jsem se tedy nechal od ├║─ìetn├¡ za┼íkolit, jak m├íme n├í┼í p┼Ö├¡pad ├║─ìtovat, n├ísledn─ø jsem sepsal n├ívod a za┼íkolil asistentku.

Z toho m├ím i po p├ír m─øs├¡c├¡ch st├íle radost – ┼¥e jsme tu zm─ønu ud─ølali, by┼Ñ je┼ít─ø do dne┼ín├¡ho dne dola─Åujeme data a vyrovn├ív├íme ├║─ìty, aby sed─øly.

V n├ívaznosti na tyto kroky pro m─ø vyvstala nov├í pot┼Öeba: Dolovat data k za├║─ìtov├ín├¡ (p┼Öedpisy plateb n├íjemn├¡k┼») z na┼í├¡ aplikace na spr├ívu Zvl├ídneme.cz jednodu┼íe a rychle (na klik). Doposavad to v u┼¥ivatelsk├® form─ø neum├¡me. Pro m├® p┼Ö├¡pady jsme si napsali SQL dotazy a exportuji si to nap┼Ö├¡mo v datab├ízi. P┼Öesto to nen├¡ optim├íln├¡ a b─øhem tohoto roku budeme t├®to v─øci naj├¡t term├¡n realizace. Pokud byste k dan├® funkcionalit─ø cht─øli n─øco sd─ølit, napi┼íte n├ím va┼íe post┼Öehy pros├¡m na info@zvladneme.cz.

Kupujeme investi─ìn├¡ byt i s n├íjemn├¡kem – na co si d├ít pozor

Za posledn├¡ 2 roky jsem koupil nebo pom├íhal zprost┼Öedkovat koupi n─økolika nemovitost├¡, kter├® se prod├ívaly ji┼¥ jako investi─ìn├¡ – tj. i s n├íjemn├¡kem. Zn├¡ to dob┼Öe: Koup├¡m byt i s n├íjemn├¡kem a hned za─ìnu vyd─øl├ívat.

Probl├®mem je v┼íak profesionalita a dobr├® mravy prod├ívaj├¡c├¡ch pronaj├¡matel┼», stejn─ø jako nezku┼íenost a lajd├íctv├¡ zastupuj├¡c├¡ch realitn├¡ch makl├®┼Ö┼». Ve v├¢sledku v┼íak tyto chyby jdou i dost za mnou, proto┼¥e jsem nebyl d┼»sledn├¢. Toto ponau─ìen├¡ zde p┼Öedkl├íd├ím.

Kdy┼¥ celkov─ø zhodnot├¡m situaci, tak v─øt┼íina t─øchto transakc├¡ byly pov─øt┼íinou sp├¡┼íe miz├®rie ne┼¥ p┼Ö├¡jemn─ø proveden├® obchody. Poj─Åme se na n─ø pod├¡vat postupn─ø:

N├íkup bytov├®ho domu

Kupoval jsem bytov├¢ d┼»m o 8 bytech, nap┼»l obsazen├®, nap┼»l pr├ízdn├®. V jednom z byt┼» bydlel syn prod├ívaj├¡c├¡ho. S prod├ívaj├¡c├¡m otcem jsem se ani nikdy nevid─øl, v┼íe jsem ┼Öe┼íil jen se synem. Pohodov├® jedn├ín├¡. A┼¥ do doby, kdy mi d┼»m p┼Öedali. Pak se jedn├ín├¡ sto─ìilo na level ÔÇ£stokaÔÇØ na v├¡ce front├ích, kdy m─øli plnit je┼ít─ø n─øjak├® sv├® dal┼í├¡ z├ívazky, ale nem─øli se k tomu.

Ka┼¥dop├ídn─ø syn si najednou vymyslel, ┼¥e kuchy┼êsk├í linka ÔÇ£jehoÔÇØ bytu pat┼Ö├¡ jemu a ne otci, tak┼¥e tuto kuchy┼êskou linku prodal moj├¡ nov├® n├íjemnici bez m├®ho v─ødom├¡ za 5 tis. K─ì.

Chyba: Nezdokumentovan├® vybaven├¡ byt┼», kter├® pat┼Ö├¡ do p┼Öedm─øtu transakce.

Prodej bytu 1

Investorovi jsem zaji┼í┼Ñoval koupi bytu s n├íjemnic├¡. Bylo domluven├®, ┼¥e n├íjemnice v byt─ø z┼»stane.

Jakmile jsme byt nabyli do vlastnictv├¡ a po┼¥├ídali prod├ívaj├¡c├¡ o zasl├ín├¡ kauce slo┼¥en├® n├íjemnic├¡, tak n├ím sd─ølila, ┼¥e ji kauci vr├ítila. Kdy┼¥ jsme dorazili za n├íjemnic├¡, sd─ølila n├ím, ┼¥e ty pen├¡ze ji┼¥ utratila a dal┼í├¡ bude m├¡t a┼¥ po v├¢plat─ø.

Chyba: Upozornit (nezku┼íen├®ho) prod├ívaj├¡c├¡ho, ┼¥e kauce p┼Öech├íz├¡ s n├íjemn├¡ smlouvou na nov├®ho majitele.

Prodej bytu 2

Investorovi jsem zaji┼í┼Ñoval koupi bytu s n├íjemnic├¡. Op─øt domluveno, ┼¥e n├íjemnice v byt─ø z┼»stane, a ┼¥e v┼íe ┼Ö├ídn─ø plat├¡.

Po nabyt├¡ bytu do vlastnictv├¡ jsem po┼¥├ídal o zasl├ín├¡ kauce. V tom mi bylo sd─øleno, ┼¥e kauce se zapo─ì├¡tala na jak├¢si historick├¢ dluh z vy├║─ìtov├ín├¡, tak┼¥e mi ji nemohou p┼Öedat. Zaj├¡mavost├¡ je, ┼¥e pronaj├¡matel n├íjemnici na soci├íln├¡ podpo┼Öe um─øle v├¢razn─ø navy┼íoval z├ílohy na slu┼¥by (voda, teplo), aby n├íjemnice mohla ─ìerpat co nejvy┼í┼í├¡ p┼Ö├¡sp─øvek od ├║┼Öadu pr├íce.

Zasv─øcen├¡ v─ød├¡, ostatn├¡m na vysv─øtlenou: Soci├íln├¡ d├ívka je zastropovan├í na ─ì├ístku ─ìist├®ho n├íjmu dle tabulek. Na z├ílohy na slu┼¥by je ale limit v├¢razn─ø flexibiln─øj┼í├¡, tak┼¥e se to d─øl├í tak, ┼¥e se p┼Öest┼Öel├¡ z├íloha na vodu t┼Öeba na 1000 K─ì na osobu m─øs├¡─ìn─ø, a pak se poskytne vy├║─ìtov├ín├¡ s nedoplatkem -> vlk se na┼¥ere (pronaj├¡matel si ponech├í cel├® z├ílohy, i kdy┼¥ ke spot┼Öeb─ø re├íln─ø nedo┼ílo) a koza z┼»stane cel├í (n├íjemn├¡k dostane v├¡ce pen─øz od st├ítu).

Realitn├¡ makl├®┼Öka hraje mrtv├®ho brouka a je s n├¡ slo┼¥it├í komunikace. D─øl├í, jako by se j├¡ to net├¢kalo, p┼Öitom cel├¢ obchod za┼íti┼Ñovala a provizi inkasovala.

Je to je┼ít─ø v ┼Öe┼íen├¡, ale pokud to nedopadne, skon─ì├¡ to asi pod├ín├¡m trestn├¡ho ozn├ímen├¡.

Chyba: Nezdokumentov├ín stav pohled├ívek za n├íjemn├¡kem p├¡semn─ø (├║stn─ø bylo ┼Öe─ìeno, ┼¥e je v┼íe OK).

Prodej bytu 3

Kupoval jsem byt i s n├íjemn├¡kem. Byt jsem nikdy nevid─øl a ani n├íjemn├¡ka neznal (pr├¢ ale solidn─ø plat├¡c├¡ ─ìlov─øk). Byl to prost─ø docela zaj├¡mav├¢ kup p┼Öes internet. Necht─øl jsem o to p┼Öij├¡t. Hlavn─ø jsem cht─øl reagovat rychle.

P├ín z realitky chytr├¢ jak r├ídio, klasick├¢ podnikatel z devades├ítek. Kupn├¡ smlouva byla tot├íln├¡ sl├ítanina, kterou nemohl posv─øtit ┼¥├ídn├¢ advok├ít. Nem─ølo to hlavu ani patu. Na moje v├¢hrady ke smlouv─ø mi bylo ┼Öe─ìeno, ┼¥e ÔÇ£My to takhle d─øl├íme 30 let a jste prvn├¡, co si st─ø┼¥uje.ÔÇØ.

Necht─øl jsem o ten k┼íeft p┼Öij├¡t, tak┼¥e jsem to podepsal. Vz├íjemn├® averze mezi mnou a reali┼Ñ├íkem byla zjevn├í.

P┼Öed p┼Öed├ín├¡m kl├¡─ì┼» od bytu mi reali┼Ñ├ík sd─ølil, ┼¥e n├íjemn├¡k z bytu ode┼íel (┼íkodolib─ø). N├íjemn├¡k mi v byt─ø ponechal epesn├¡ seda─ìku:

Doma u┼¥ jednu seda─ìku m├ím. Nab├¡z├¡m tedy tento kousek zdarma za odvoz ─ìten├í┼Ö┼»m blogu ƒÖé P┼Öi rychl├®m jedn├ín├¡ zdarma p┼Öid├ím lednici s h├íkov├¢m k┼Ö├¡┼¥em.

Chyba: Nezdokumentovan├¢ stav vybaven├¡ bytu. Ka┼¥dop├ídn─ø na ┼Ö├ídnou dokumentaci by protistrana nikdy nep┼Öistoupila (moc pr├íce), tak┼¥e bych to stejn─ø musel koupit i se seda─ìkou.

Shrnutí

Ud─ølal jsem ┼Öadu chyb zejm├®na v z├íjmu jednat rychle a hladce. Je pot┼Öeba b├¢t p┼Öipraven, ┼¥e protistrana nejedn├í v┼¥dycky f├®r, ┼¥e zn├í zvyklosti realitn├¡ho trhu, a proto jsem si t─ømito transakcemi koupil i semestr na Vysok├® ┼íkole ┼¥ivotaÔäó ƒÖé

Nekone─ìn├® ─ìerp├ín├¡ ├║v─øru kv┼»li pojistn├® smlouv─ø

Je┼ít─ø p┼Öed r┼»stem sazeb jsem poptal, a nakonec uzav┼Öel u UniCredit Bank ├║v─ørovou smlouvu na Hypot├®ku Presto Business, ├║v─ør pro pr├ívnickou osobu za 3,69 %, v t├® dob─ø docela slu┼ín├í sazba pro firemn├¡ ├║v─øry (dnes u┼¥ 4,64 %). Splatnost 15 let, LTV 80 %.

Od prvn├¡ho kontaktu s┬ábankou do ─ìerp├ín├¡ ├║v─øru ub─øhlo p┼Öesn─ø 6 m─øs├¡c┼». To je nekone─ìn├í doba. ─îlov─øk k┬átomu mus├¡ p┼Öistoupit tak, ┼¥e prost─ø pod├í tu ┼¥├ídost, ob─ìas n─øco dopo┼íle, zaurguje, ale jinak se ned├í spol├®hat na n─øjak├® p┼Öesn├® datum, kdy budou pen├¡ze k┬ádispozici, a jestli v┼»bec.

Posledn├¡ z├ídrhel jsme m─øli u ─ìerp├ín├¡ ├║v─øru, kdy banka pro┼ívihla (poru┼íila) sv┼»j term├¡n ─ìerp├ín├¡ ├║v─øru, a to kv┼»li moj├¡ pojistn├® smlouv─ø.

Aby ŝivot nebyl jednoduchÛ, situace byla následovná:

- ├Üv─ør si bere spole─ìnost A

- Zástavy poskytuje moje fyzická osoba

- Poji┼ít─øn├¡ je sjedn├íno na spole─ìnost B

Tedy 3 subjekty v jedn├® v─øci. V bance se pr├¢ skoro ÔÇ×popraliÔÇ£, ne┼¥ to schv├ílili ƒÖé M├ím toti┼¥ jen jednu pojistnou smlouvu na v┼íechny sv├® nemovitosti, tak┼¥e to v ur─ìit├¢ch p┼Ö├¡padech m┼»┼¥e zask┼Ö├¡pat, jako zde. M├¡t jednu smlouvu je pro m─ø ka┼¥dop├ídn─ø p┼Öehledn├®, a─ìkoliv, jak vidno, n─økdy nepraktick├®.

Co m─ø ale velmi pot─ø┼íilo a p┼Öekvapilo, je d├írek od sv├® pobo─ìky jako omluvu za ─ìek├ín├¡:

To se mi u banky je┼ít─ø nikdy nestalo.

A ať nejsem moc pozitivní, to je ta stejná banka, která mi řezala odhady, jak jsem psal dříve :))

Dopady dramatick├®ho zv├¢┼íen├¡ ├║rokov├¢ch sazeb na m┼»j byznys

Po listopadov├®m zv├¢┼íen├¡ ├║rokov├¢ch sazeb ze strany ─îNB postupn─ø reaguj├¡ i komer─ìn├¡ banky strm├¢m r┼»stem sazeb. Vzhledem k tomu, ┼¥e je m├® podnik├ín├¡ nav├ízan├® na bankovn├¡ financov├ín├¡, ohl├®dnu se na dopady aktu├íln├¡ situace v m├®m p┼Ö├¡pad─ø.

M├ím rozjednanou hypot├®ku u Monety, kde jsme nestihli v┼íe dovy┼Ö├¡dit v─ìas, a tak n├ím propadla d┼Ö├¡ve sl├¡ben├í sazba kolem 3,7 %, a rovnou mi Moneta nab├¡dla 4,89 %. To je sazba, na kterou jsem zvykl├¢ ze spot┼Öebitelsk├¢ch ├║v─ør┼», pop┼Ö. ├║v─ør┼» ze stavebn├¡ho spo┼Öen├¡. Generace, kter├í za┼¥ila devades├ít├í ─ìi nult├í l├®ta to v┼íak zn├í. Moje generace si na to bude muset zvykat.

Pro ilustraci v├¢po─ìet z┬á├║v─ørov├® kalkula─ìky: Jedno procento ├║rokov├® sazby na vyp┼»j─ìen├®m milionu na 30 let ─ìin├¡ ve spl├ítce ├║roku 833 K─ì m─øs├¡─ìn─ø nav├¡c. Pokud jsem si p┼»j─ìoval ned├ívno za 2 %, pak dnes p┼Öi 5 % budu platit za ka┼¥d├¢ milion o 2500 K─ì nav├¡c. To je slu┼ín├¢ rozd├¡l.

P┼Öesto n─øjakou zadlu┼¥enost fyzick├® osoby ji┼¥ m├ím, tak┼¥e i ve sv─øtle zp┼Ö├¡s┼êuj├¡c├¡ch regul├¡ pro poskytov├ín├¡ ├║v─ør┼» fyzick├¢m osob├ím (zejm├®na DSTI parametr) ten rozd├¡l nebude z├ísadn├¡, proto┼¥e mi stejn─ø banky zas a┼¥ tak o moc v├¡ce nep┼»j─ì├¡.

Hor┼í├¡ situace je u pr├ívnick├® osoby, kde m├ím sazbu v├ízanou na PRIBOR 1M (1M = jednom─øs├¡─ìn├¡ pr┼»m─ør sazby, za kterou si od sebe p┼»j─ìuj├¡ banky). Kdy┼¥ jsem p┼Öed necel├¢m rokem ─ìerpal ├║v─ør, za─ì├¡nal jsem na ├║roku 2,75 %. Dnes mi v┬áinternetov├®m bankovnictv├¡ sv├¡t├¡ 5,59 %. Rozd├¡l ve spl├ítce je ji┼¥ nyn├¡ 40 tis. K─ì m─øs├¡─ìn─ø (ze 170 na 210 tis.). To je masivn├¡ r┼»st. Banka asi tehdy v─ød─øla, pro─ì mi necht─øla p┼»j─ìit v├¡ce a naopak byla opatrn├í ve v├¢┼íi p┼»j─ìky. M─ø to v┬átuto chv├¡li neohroz├¡, st├íle tam m├ím buffer, ale dovedu si p┼Öedstavit, ┼¥e spoust─ø firem to ud─øl├í po┼Ö├ídn├® vr├ísky na ─ìele a mo┼¥n├í n─økter├® to polo┼¥├¡.

Celkov─ø vzato, krok┼»m ─îesk├® n├írodn├¡ banky zcela rozum├¡m a asi jej i podporuji. Inflace je obrovsk├í, vid├¡m ji v┼íude kolem ÔÇô na potravin├ích, stavebn├¡m materi├ílu a koneckonc┼» i na nemovitostech. Vy┼í┼í├¡ ├║rokov├® sazby zp┼»sob├¡ sn├¡┼¥en├¡ dostupnosti ├║v─ør┼», a tak se spousta pen─øz nedostane v┼»bec na trh, kde by se jen rozt├í─ìela ta ob├ívan├í infla─ìn├¡ spir├íla.

Další zprávy z trhu predikují, ŝe růst sazeb bude v roce 2022 pokračovat. Nevidím tedy důvod zastavit další financování. Jak bych k tomu asi přistoupil:

- Hypot├®ky pro fyzick├® osoby ÔÇô v┬ámoment─ø poklesu ├║rokov├¢ch sazeb zp─øt k┬ásazb├ím kolem 2-3 % hypot├®ky z┬át├®to doby refinancuji nebo si od banky nech├ím sn├¡┼¥it ├║rok. Takov├¢ pokles se d├í o─ìek├ívat p┼Öi n─øjak├® dal┼í├¡ krizi, kdy ekonomika bude pot┼Öebovat p┼Öipumpovat trochu pen─øz do ob─øhu. Nikdo nev├¡, kdy to p┼Öijde a t┼Öeba mo┼¥n├í ani v┬ánejbli┼¥┼í├¡ch letech nep┼Öijde. Nezastavujeme, p┼»j─ìujeme si. Vlak jede d├íl.

- Komer─ìn├¡ ├║v─øry pro pr├ívnick├® osoby ÔÇô zde je pot┼Öeba se neuvazovat k┬át─ø┼¥ko vypov─øditeln├¢m ├║v─ør┼»m. Poplatek za refinancov├ín├¡ do jin├® banky by m─øl b├¢t p┼Öijateln├¢ (t┼Öeba kolem 1 % nesplacen├® jistiny je f├®r), a┼Ñ je mo┼¥n├® se z t─øch 5-6% ├║v─ør┼» vyv├ízat.

A┼Ñ tak ─ìi tak, ─ìas a inflace (rozum─øj zvy┼íov├ín├¡ cen nemovitost├¡) hraje pro investora.

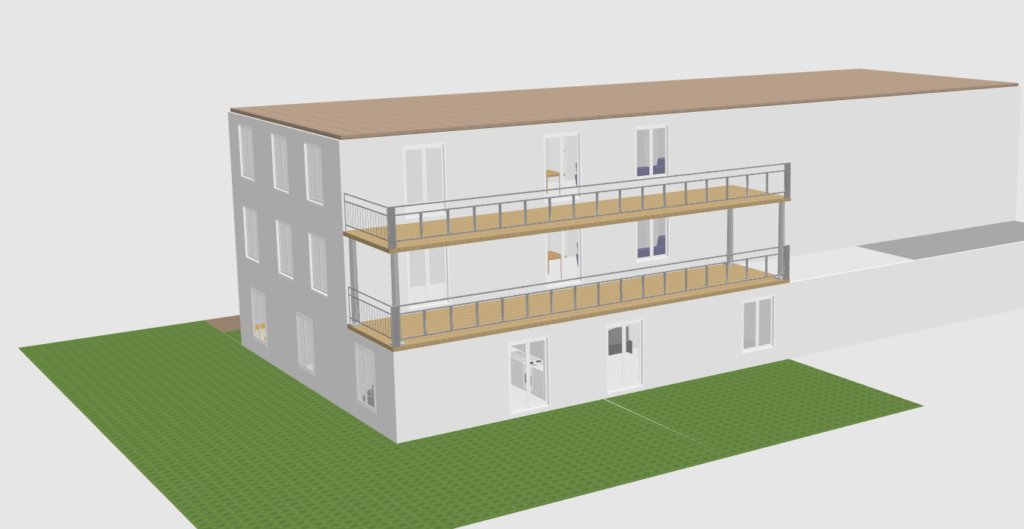

Stavba bytov├®ho domu: N├ívrh designu

N├ísleduj├¡c├¡ m─øs├¡ce a roky se budu v─ønovat krom─ø dominantn├¡ch pron├íjm┼» i v├¢stavb─ø bytov├®ho domu. Tento postup budu nepravideln─ø mapovat zde na blogu, kde se pod─øl├¡m o sv├® zku┼íenosti z procesu v├¢stavby.